پرسش و پاسخ با باب پریچتر درباره امواج الیوت

آنچه در ادامه میخوانید، خلاصهای از مصاحبههای رسانهای باب پریچتر است. در پرسش و پاسخ با باب پریچتر پیرامون مسائل گوناگونی از جمله کاربردها و اعتبار اصل امواج، پیشگویی و سایر نکات مهم بازار سخن گفته شده است. برای شناخت بهتر بازار و همچنین درک تئوری امواج الیوت، این مصاحبه از سایت الف بورس را از دست ندهید.

پرسش و پاسخ با باب پریچتر: حقیقت موج چیست؟

مهمترین حقیقت موج، توصیف جزئیات چگونگی رفتار بازار است. در حال حاضر این جمله عبارتی است که شامل چیزهای زیادی نمیشود. مثلا به توصیف جزئیات رفتار بازار بر اتفاقات خارج از آن نظیر مسائل اقتصادی، سیاسی و گرایشات اجتماعی اشاره ندارند.

پرسش و پاسخ با باب پریچتر: الیوت چه چیز خاصی کشف کرد؟

مهمترین کشف الیوت این بود که الگوهایی که در بازار محصول ایجاد میگردند، در همه درجات فرایند رخ میدهند. الگوهای گسترده از اجزائی درست شده اند که آنان نیز به نوبه خویش ترکیبی از الگوهای کوچکترند. اگر الگوهای شبیه را به هم پیوند دهیم، الگوهای بزرگتر نیز ایجاد میگردند. این الگوهای بزرگ نیز با تعدادی الگوی هم مرتبه ادغام گردیده و الگویی به مراتب بزرگتر را تشکیل میدهند و به همین منوال قضیه ادامه دارد. وی به صورت گسترده ساختار الگوها را توصیف کرد. او موفق به شناسایی 13 نوع از آنها شده بود. چون که جزئیات قیمت کالاهای عمومی از 1700 به بعد در دسترس میباشند، الگو ها نیز به همان مقدار وجود دارند.

پرسش و پاسخ با باب پریچتر: وی روند را چگونه درجه بندی نمود؟

او ساختار خاصی را با یک نام دلخواه درجه اصلی- ترمیمی نامگذاری نموده بود که این ساختار از نظریهی داو حاصل میگشت. درجهی بزرگتر را سیکل نامگذاری نمود و سوپر سیکل نامی بود که به درجهی بزرگتر بعدی داد. او همچنین درجههای پایین تر را به ترتیب میانه و فرعی نام نهاد. بنابراین ما یک سبک برای رجوع به درجه روندی که از آن صحبت میکنیم، داریم.

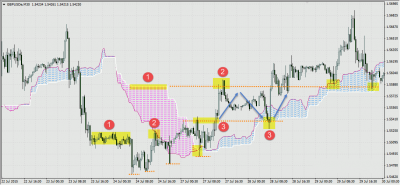

تشکیل امواج الیوت

پرسش و پاسخ با باب پریچتر: بزرگترین درجهی روند که از آن صحبت کرد، چه بود؟

بزرگترین سیکلی که به آن اشاره کرد، سوپرسیکل بزرگ بود که تاریخ آن را با پیدایش آمریکا یکی دانست. او با پس دادههای بازار تایید کرد که ایدهاش کاملا درست است. اما قبول داشت که باز هم این بزرگترین نخواهد بود، چرا که اعتقاد داشت هر موج، زیرمجموعهی موج دیگری است.

پرسش و پاسخ با باب پریچتر: شما زمانی از قانون امواج به عنوان اصیل ترین فرم تحلیل تکنیکال یاد کردهاید. دلیلش چیست؟

در طی صد سال، سرمایهگذارها پی بردند که گویی اتفاقات بیرون از بازار تاثیر زیادی در پیشرفت آن ندارد. با توجه به اینکه بازار به صورت پیوسته از امواجی که از لحاظ فرم و نسبت با هم مرتبط هستند، شکل میگیرند، میتوان علت این بی ارتباطی را متوجه شد. بازار دارای یک زندگی جاری است و تنها روانشناسی افراد ضبط میشود. تغییر در احساسات مردم که در ابزار سنجشی dija به صورت تغییر قیمت ظاهر میشود، نمود مییابد. قانون امواج، راه هایی را نشان میدهد که افراد را از بدبینی به قلهی خوشبینی میرساند. دقیقا مانند یک سرمایهگذار که از گاوی به خرسی میرسد آن هم فقط با تغییر گرایشات روانشناختی خود. این مورد در هر معاملهی بازار که اثری از انسان در آن باشد، قابل مشاهده است، مگر اینکه پای موجودات مریخی با ذهنی ناخودآگاه همراه باشد. از آنجایی که مردم هیچگاه تغییر نمیکنند، مسیر گذر از بدبینی به سمت خوشبینی، بدون توجه به اخبار و اتفاقات خارجی همیشه یکسان است.

پرسش و پاسخ با باب پریچتر: روش پایه چه میباشد؟

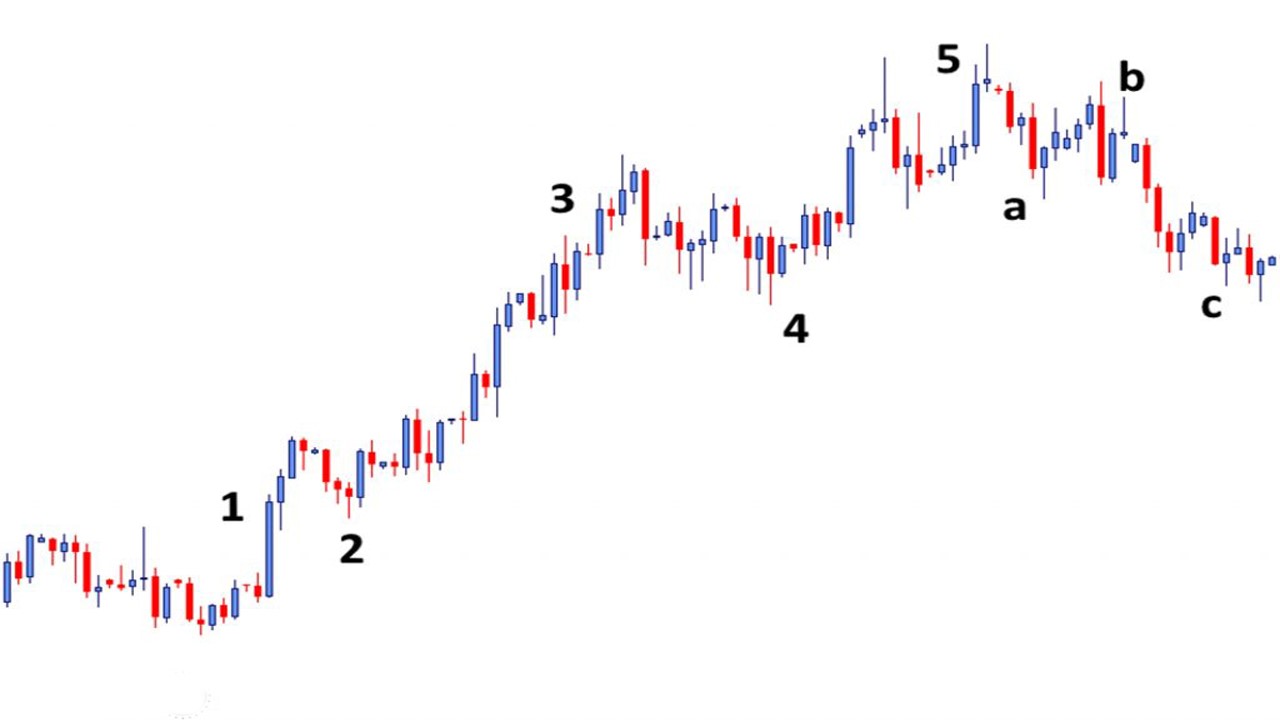

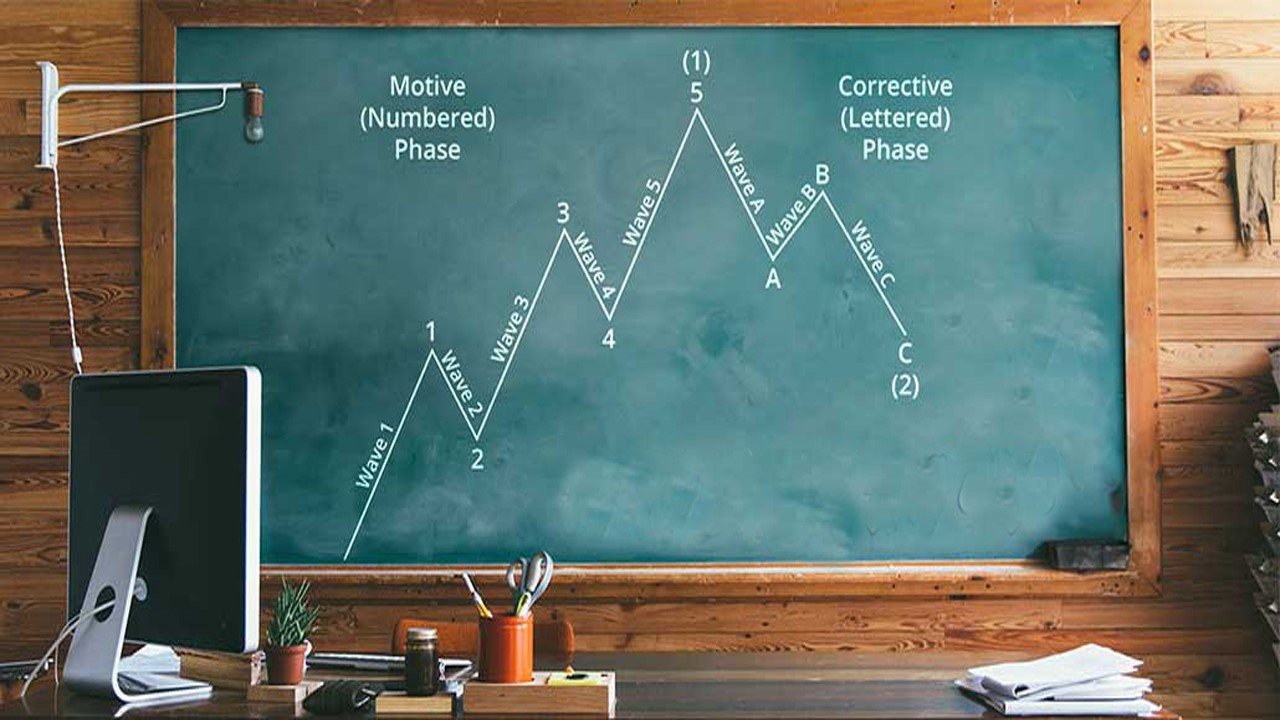

در نهایت آسانی، الیوت پی برد که حرکت در مسیر روند بزرگتر به 5 زیر موج دیگر تقسیم میگردد. از سویی حرکات در خلاف روند، از الگوی سه زیر موج یا در برخی اوقات از چند سه موجی تشکیل میشود. در بازارهای صعودی، گاوی، بخشهای فرعی دارای 5 موج هستند که تمامی این موج ها بالا رونده میباشند. این موجها پشت سر هم و به صورت بالا، پایین، بالا، پایین، بالا تشکیل میشوند. بازارهای نزولی نیز تمایل به تشکیل سه موج به صورت پشت سر هم و به صورت پایین، بالا و پایین دارند. در واقع هر یک از این حرکات را باید اصولی دانست. اگر بتوانید این نماد ها را درک کنید، در صورت به وجود آمدن هر یک از حرکت بعدی باخبر خواهید بود.

توصیف امواج الیوت

پرسش و پاسخ با باب پریچتر: اما گاهی یک فرم 5 موجی به سمت پایین اتفاق میافتد…

درست است، اما این 5 موجی ها یک حرکت در امتداد همان 3 موجی ها هستند. شاید در نگاه اول مانند یک 5 موجی باشند، اما در واقعیت همان 3 موجی خواهند بود. به خاطر همین است که تشخیص روند آسان میشود و امکان سرمایه گذاری وجود دارد.

پرسش و پاسخ با باب پریچتر: میخواهم فقط بر پایه قضیه الیوت جواب دهید. آیا شما بدون علم به دلایل ایجاد الگو معامله میکنید؟

کاملا اشتباه است. چرا که من از دلایل ایجاد این الگو ها باخبر هستم. این دلایل چیزی نیست به جز طبیعت انسان که از تمایلات او نشات میگیرد. وقتی که میگویید کدام موارد بیرونی این الگو را ایجاد میکنند، سوال شما اشتباه بوده و متوجه اصل ماجرا نشدهاید. الیوت شما را وادار میکند تا به علت و معلول بازار را از دید اتفاقات اجتماعی بنگرید. برعکس باورهای اکثریت که به نظر تاثیر گذار باشند، این چنین نیستند، بلکه فقط یک نتیجهی ساده از روانشناسی عموم میباشند.

پرسش و پاسخ با باب پریچتر: خیلی ساده تاثیر احساسات بر رفتار ها را توضیح میدهید؟

احساسهای مردم واکنش را به دنبال دارند. احساسهای مثبت فراوان، مردم را به خرید کشانده و آنها را مجبور به استفاده از لباسهای مختلف و همچنین گوش کردن به موسیقیهای شاد میکند. در این بین نباید فراموش کرد این مردم همزمان به بازار حرکت کرده و سبب رونق تجارت میگردند. در عوض کافی است احساسات منفی شوند تا مردم رو به فروش کالا آورده، لباسهای تیره بر تن کرده، موسیقی غمگین گوش کنند و سبب افت تجارت شوند. بنابراین احساسات بر واکنشها پیشی میگیرد.

پرسش و پاسخ با باب پریچتر: به نظر شما، روش الیوت دارای یک سیستم مکانیکی میباشد؟

نه، ما تنها با رفتار مردم سر و کار داریم. در صورتی که از ابزاری استفاده میکنید که رفتار مردم را نادیده میگیرد، از موفقیت دور خواهید شد. یکی از اشتباهات در بازارهای مالی، تصور این است که بازار تاثیر رفتار مکانیکی را از خود نمایان میکند، مثلا فکر کنید که بازار به سیساستهای دولت فدرال را در خود دخیل میکند. در این بین افراد زیادی نیز تلاش کردند تا بازار را به صورت امواج سینوسی نمایش دهند که این هم چندان درست نیست. چرا که بازار یک ماشین تکرار زمانی هم نیست. از دیدگاه تئوری، برای رفتار بازار یک قانون ریاضی وجود دارد که البته این قانون با آن چه در فیزیک مشاهده میشود، متفاوت است. از نظر عملی نیز باید گفت که اصل امواج یک سیستم دینامیک را ایجاد میکنند که قادر است تغییرات نامحدودی را در خود ایجاد کند اما این تغییرات فرم خاصی دارند. بنابراین یک سیستم مشتمل بر اعداد برای شناسایی آن به خودی خود کافی نیست.

پرسش و پاسخ با باب پریچتر: آیا بینهایت تغییر مفهوم قابل پذیرش بودن هرچیزی را نمیرساند؟

اصلا، اگر درختان را در نظر بگیرید، بینهایت تغییر میکنند، اما در نهایت همهی آنها شبیه یکی هستند. همچنین شما میتوانید آنها را از ابرها تشخیص دهید. این در حالی است که ابر ها نیز بینهایت تغییر میکنند. بنابراین باید گفت که همه چیز بینهایت تغییر میکند، اما همهی آنها به هم شبیه هستند. این در مورد بازار نیز صحیح است.

باب پریچتر

پرسش و پاسخ با باب پریچتر: آیا آگاهی از الیوت، سبب سودآوری حتمی خواهد شد؟

این تنها افراد با تجربه و بسیار آموزش دیده هستند که قادر به رفتار در بازار برخلاف سرشت خود هستند. من هنوز هیچ فردی را با یک برنامهی منسجم و منطقی و بر اساس احتمالات پایه ریزی شده و همچنین به دور از طمع، حرص و ترس که بدون غرور معامله کند را ندیدهام. این ویژگی فطری انسان است که در بازار بر اساس اجتماع بیرونی تفکر کند و این زمینه ساز شکست و ضرر خواهد شد. اما با الیوت شما فقط اصول سودآوری را در کنار خود خواهید داشت.

پرسش و پاسخ با باب پریچتر: مردم بیشتر دوست دارند بدانند چگونه عمل میکند نه اینکه چرا عمل میکند، آیا چیزی هست که دانستن آن برای مردم موثر باشد؟

شاه کلید الگوهای الیوت در تشخیص حرکات بازار این است که آن به ازای سه قدم به جلو، دو قدم به عقب بر میدارد. اگر از دو قدم رو به عقب و برگشتی نترسید و اگر بعد از سه گام به جلو مغرور نشوید، به میزان زیادی از مردم جلو میافتید. همچنین باید بگویم تنها یک چیز ساده است که باید همیشه بدانید، اصول امواج بر قیمت های بازار حاکم است. در حالی که اگر تنها یک چیز از امواج الیوت موثرتر باشد، آن تجربهی کاری است. هیچ چیز جای تجربه را پر نخواهد کرد. شما میتوانید با تحلیل دقیق بازار، تغییرات را احساس کنید.

پرسش و پاسخ با باب پریچتر: منظور جک فراست از اینکه اصول امواج را باید دید تا باور شود چیست؟

خوب اصول پیچیده است و توصیف آنها با کلمات کمی مشکل است. با این قانون شما با پدیده ای روبرو هستید که خود را به صورت بصری جلوه مینمایاند. شما اگر بخواهید تغییرات یک درخت را با جزئیات به فردی که هرگز آن را ندیده است شرح دهید، خواهید دید که چه کار سختی در پیش دارید. بیان این موضوع که نگاه کن یکی هست، بسیار سادهتر است. ذهن انسان در شناسایی بصری یک الگو بسیار قوی میباشد. اگر یک کامپیوتر برای شناسایی شئ در فضا طراحی و ساخته شود، آموزش تفاوت های بین اجسامی مانند ابر و پرنده یا هواپیما به آن کار بسیار پیچیدهای است. فرض کنیم شما این کار را یک بار انجام دادید، به محض مشاهدهی یک بالن در هوا، رایانه دچار مشکل خواهد شد. اما ذهن انسان این گونه عمل نمیکند و در شناختن ماهیت و رفتار الگو بشدت قوی است. با ترسیم الگو، ذهن به سرعت آن را فرا میگیرد. سپس زمانی که شما تصویر بازار اصلی را با مدلهای شبیه سازی شده مقایسه نمایید ، به سادگی دقت و صحت آن را تایید خواهید کرد. این یک سطح ادراکی است که بر خلاف سطح غیرادراکی بوده و بهترین شیوه جهت عرضه است.

پرسش و پاسخ با باب پریچتر: آیا شما قادر به آموزش آن میباشید؟

قطعا، برای مثال آموزش تصویری بهترین روش است. افراد زیادی از این راه آن را یاد گرفتهاند. برخی افراد در ابتدای راه با مشکل برخورد میکنند ولی به محض دیدن ویدیوهای من بیان میکنند، کاملا فهمیدم.

آموزشهای امواج الیوت

پرسش و پاسخ با باب پریچتر: تواناییهای مهم این اصل چیست؟

فراست همیشه میگفت: نشانهی اصلی آن، عمومیت و دقت هستند. عمومیت سبب یک دید خوب از بازار میشود و از سویی دقت در نشان دادن تغییرات روند، اغلب غیر قابل توصیف است.

پرسش و پاسخ با باب پریچتر: چرا عملکرد قانون امواج عالی است؟

چونکه صد در صد تکنیکال میباشند و مستلزم هیچ نگرشی بر پایهی اقتصادی و سیاسی نیست.

پرسش و پاسخ با باب پریچتر: مهمترین ضغفهای آن را بگویید.

یک نقطه ضعف بزرگ دارد، که دلیل تمام مشکلات است. بهتر است بدانید 11 نوع از الگوهای برگشتی در بازار قرار دارد. وقتی که اصلاح آغاز شود، تشخیص الگوی در شرف وقوع غیر ممکن و سخت است. بنابراین نمیتوان این تصحیح را به شیوهای درست پیشبینی نمود. بهترین گزینه استفاده از تعدادی از ملاحظات الیوت است تا برآورد درست از آنچه در پیش است، زده شود.

مشکل دیگر ایجاد تصحیحهای دوتایی یا سه تایی است. به طور دقیق تر گاهی ممکن است چندین مرتبه یک تصحیح تکرار شود. تصحیح های سه تایی بزرگترین آرایشهای ممکن میباشند. پس در این برگشت ها آستانهای وجود دارد.

این تکرار می تواند مایوس کننده باشد، زیرا از لحاظ زمانی می تواند ده برابر بیشتر طول بکشد. مثلا ما یک تصحیح ساید در شاخص دادجونز از سال 1966 تا 1982 یعنی به مدت 16 سال مشاهده کردیم. آقای ایجی فراست و من فکر میکردیم که در سال 1974 این تصحیح به پایان یافته و بازار آماده یک روند رو به رشد دیگر خواهد بود.

تقطهی باور ما این بود که بیشتر کالاها از آن نقطه رشد کردهاند اما DOW هشت سال بعد نیز با تکرار تصحیح به صورت ساید درآمد و باعث یاس شد، تا درنهایت روند افزایشی خود را در دوازدهم آگوست سال 1982 آغاز نمود.

این درست مانند بازی شطرنج است. چند امکان موجود است و درنهایت احتمال پیروزی در چند مسیر مختلف، متغیر است.

شطرنج شرایط یک مقایسه خوب را ایجاد میکند. بازار میتواند هر آنچه میخواهد انجام دهد، ولی با این نکته که همیشه آن چیزی که رخ میدهد در ساختار امواج الیوت وجود دارد. در شطرنج نیز حریف شما با حرکت دادن مهره ها میتواند به هر خانهای حرکت کند ولی باید حتما از قوانین بازی پیروی کند. در سمت دیگر میز شطرنج نیز شما تصمیم سختی برای حرکت خواهید داشت. هر چند شما نیز میدانید که این مهره ها باید بر اساس قوانین جابجا شوند.

پرسش و پاسخ با باب پریچتر: ممکن است که در موقعیتهایی امواج درست کار نکنند؟

نه؛ آن همیشه درست است. اما باید یک مساله را بیان کنم. اینکه بازار از قانون امواج پیروی میکند با اینکه بازار را بر اساس این قانون پیشبینی کنیم، کاملا با هم فرق دارند. در این جا با احتمالا مواجه هستید. زمانی که به طور عملی تجربه کسب کردید، زمانی که قوانین را کشف کردید، باید به مانند شرلوک هولمز عمل کنید. امکان رخ دادن احتمالات زیادی وجود دارد اما این امواج به شما کمک میکنند تا بهتر بیندیشید. در نهایت در یک نقطه به نتیجه گیری قاطع با استناد به شواهد میرسیم.

پرسش و پاسخ با باب پریچتر: آیا تا به حال منتظر یک نتیجهی قاطعانه بودهاید در حالیکه بازار بر خلاف شما عمل کند؟ در این صورت چه کار کردهاید؟

بله، حتما این اتفاق رخ خواهد داد، اما شما نباید در داخل اشتباه خود باقی بمانید. یکی از معجزهای این روش، هشدار قیمت به شما است. در روشهای دیگر به جای تغییر عقیده خود در روشی که انجام میدهید، شاید قیمت تغییر زیادی کرده باشد. اگر تشخیص این الگو ها سخت باشد، فراموش نکنید که همیشه به صورت رضایت بخش به الگوهای قدیم باز خواهند گشت.

شکست در بازار

پرسش و پاسخ با باب پریچتر: چگونه علم به ساختار در معاملات وارد میشود؟

مثلا پایان موج چهار که یک برگشت محسوب میشود را نمیتوان با رالی موج اول متداخل در نظر گرفت. اگر این چنین باشید، دیگر آن موج چهار نیست. پس باید بدانید هنوز موج چهار شروع نشده است و میتواند موج سوم باشد که در حال ایجاد زیرموج ها است. مفهوم پایهی دیگر این است که موج شماره 3 هیچگاه کوتاهترین نخواهد بود، بلکه اکثرا بزرگترین است. اگر این موضوع را بدانید بسیاری از مشکلات شما برطرف خواهد شد. موج سوم مرحلهای میباشد که شرکت افراد در بازار را نشان میدهد.

((در واقع خطایی در امواج دیده نمیشود. اما ممکن است برداشت من نیز اشتباه باشد.))

پرسش و پاسخ با باب پریچتر: خب همیشه الگوی درستی وجود دارد و مهم تشخیص آن است. اما چرا نسبت موفقیت به باخت با دقتهای بالای 60، 50، 40 و یا اصلا 80 درصد نیست؟

در ابتدا از آن جا که قانون الیوت تشخیص داد که بازار همانند شطرنج از قوانین ثابتی پیروی مینماید، موجب این نیست که هر کس بتواند حرکت بعدی را پیشگویی کند. شما فقط باید به احتمالات دل ببندید. اما مشکلات روانشناسی نیز به همان میزان سد شما خواند شد. همیلتون بولتون بیان نموده است: در زمان استفاده از الیوت سخت ترین چیز برای یادگیری، باور چیزی که در حال مشاهده بوده، است. برخلاف همهی تجربیاتم، من نیز چندین بار دچار این مشکل شدهام. این یک واقعیت است که بهترین تحلیل نتیجه بخش نیز با احتمال بسیار بالا در جایی که احساسات دخیل باشند، تردیدگونه خواهد بود. فراست نیز توصیه نموده است که: همیشه بازار انتخاب های گوناگون را با بازی احتمال ترکیب میکند که نتیجه آن لغزش های زیاد در تصمیمگیری خواهد بود.

با این وجود هنوز هم بیان میکنم، نسبت موفقیت در الیوت در مقایسه با سایر روشها بیشتر است و این تنها اساس منطقی برای داوری در مورد ارزش آن است همچنین اهمیت بالای قانون امواج فقط در این نیست که درصد زیادی از توقعات را در بازار تشکیل میدهد بلکه همیشه یک دید بصری عالی نیز به سرمایهگذار میدهد.

پرسش و پاسخ با باب پریچتر: آیا یک معاملهگر میتواند با اتکا به جمعآوری اطلاعات مناسب از این سیستم و فقط ملاحظات جزئیات گذشته، اتفاقات آینده را تعیین کند؟

به دو دلیل باید گفت جواب منفی است،

اول اینکه اگر این موضوع صحت داشته باشد، نمیتوان نتیجهی ثبت شدهای از موفقیت با استفاده از این قانون در طول دهههای گذشته داشت. سیستم هایی بر پایه اعداد در مواجهه با بازار هستند که یکی بر این اعتقاد ساخته شده است که مانند همکاری براساس روند تصادفی میباشد. نتایج اینها بی اهمیت هستند، البته اگر قادر باشند که نتیجهای کسب نمایند. همانطور که پاول مونتگومری اعتقاد دارد که برترین آزمون برای یک تئوری این است که آیا آن تئوری می تواند نتایج را پیشبینی نماید؟

دوم این که الگوهای زیادی وجود دارند در حالی که الیوتی نیستند و اگر بازار حرکتی شانسی بود میتوانست بوجود بیاورد، اما هرگز این کار صورت نگرفته است. من هیچگاه مشاهده نکردهام که مارکت در روندی غیر از الگوهای الیوت حرکت کند.

پرسش و پاسخ با باب پریچتر: آیا شما اصول امواج را روشی برای دستیابی به فرم تحلیلی بصری میدانید؟

دو نفر با نگاه به یک چارت میتوانند به نتایج متفاوتی برسند. بسیاری از محققان وجود دارند که به کار بردن تئوری امواج را یک فعالیت سلیقهای میپندارند.

من همیشه سوال میکنم، با چه چیزی باید مقایسه کنم؟ کافی است تا به یک گروه از تحلیلگران، یک خبر فاندامنتالی، یک حادثه، جنگ، میزان بهره، نسبت P/E ، سیاست های فدرالی و غیره را نشان داده و منتظر تحلیل های متناقض آن ها باشید. این تحلیل گر ها همگی بر سلیقهی خود پافشاری میکنند. اصول امواج یک پایهی مهم برای تشخیص احتمالات روند آیندهی بازار هست. فراموش نکنید که احتمالات با امور قطعی کاملا متفاوت است. البته برخی از مردم این بخش از تحلیل را یک امر سلیقهای قلمداد میکنند. اما باید بدانید که تمام احتمالات میتوانند به صورت موازی با قوانین الیوت پیش بروند. بسیاری از افراد همیشه و برخی گاهی اوقات سلیقهای عمل میکنند و خود من نیز گاهی این اشتباه بزرگ را انجام میدهم. اما امواج الیوت مشکل سلیقه را ندارند.

پرسش و پاسخ با باب پریچتر: آیا یک معاملهگر قادر است در کوتاه مدت از اصل امواج استفاده کند؟ یا اینکه فقط برای روشهای بلند مدت کاربرد دارد؟

آن فراکتال میباشد. یعنی الگوهای شبیه به هم در همهی درجات روند نمایان میشود.

پرسش و پاسخ با باب پریچتر: معامله کنندگان بازار باید از چه نکاتی آگاه باشند؟

بیشتر سرمایه گذارها از بازار اطلاعات دقیقی ندارند و به همین جهت برای پیدا کردن مسیر، از دیگران تقلید میکنند، روند قیمت را مشاهده میکنند، روزنامه ها را مطالعه میکنند ، شبکههای مالی را تماشا میکنند، در مهمانی ها مشورت میکنند، بدون اینکه سطح اطلاعات خود را گسترش دهند. در واقع بیشتر اطلاعات خود را از دیگران کسب میکنند. اصول امواج گسترش مییابند، چرا که منعکس کننده الگوهای تفکر ناخودآگاه میباشند. انسانها با صعود بازار، تصورات روحی مجللی برای خود میسازند و هنگامی که نزول میکند، مایوس میشوند. با فراگیری امواج الیوت میتوانید احتمالات را در هر بازاری پیش بینی کنید. همچنین تغییرات روند را نیز پیشگویی خواهید کرد. با شناخت نشانه ها ، از آن ها جهت کسب منافع خود بهره مند خواهید شد.

نکاتی برای معامله گرها

پرسش و پاسخ با باب پریچتر: جدیدا افراد میتوانند از خانه و با رایانه سرمایه گذاری یا معامله کنند. آیا تجارت الکترونیک ماهیت بازارها یا مکان آنها را تغییر داده است؟ نظر شما پیرامون این توسعه چه میباشد؟

نزدیک به 30 سال است که من ساعتها به چارت زل میزنم،تجارت الکترونیک حتی یک ذره نیز تاثیری در رفتار بازار ایجاد نکرده است. معامله الکترونیکی یک ایده عالی است، چرا که واسطه را از حذف میکن، واسطه ها اغلب یا غیر ضروری هستند یا دزد. معامله الکترونیکی می تواند مضر هم باشد، زیرا این امکان را دارد تا مردم احساساتی با یک کلیک کل زندگی خود را ببازند. با بازبینی دوباره، من فکر میکنم بهتر است این اتفاق سریع روی دهد، در این صورت درد سریع از بین خواهد رفت و شما زودتر تجربه خواهید کرد.

پرسش و پاسخ با باب پریچتر: آیا شما قادر هستید که معامله الکترونیکی، رقابت را برای سرمایه گذاران شخصی و بنگاه های سوداگر در یک سطح قرار داده است؟

قطعا بله. اکنون ما به عنوان معامله گران شخصی به اطلاعات و گزارش های سریع دسترسی داریم. شگفت آور نیست؟ چرا هست. در مقایسه با سال های گذشته منظور قبل از سال 2000 عالی است.

پرسش و پاسخ با باب پریچتر: شما در طول زندگی خود، تئوری امواج را گسترش دادهاید. آخرین کاری که کردید، در زمینه بوم شناسی اجتماعی است. آیا میتوانید راجع به زیرساخت این نظریه توضیح دهید؟

چون که امواج در حال ایجاد شدن هستند، این امر اشاره به این مفهوم دارد که اتفاقات خارج از بازار، فشاری بر روی آن ندارند. چرا که اگر چنین بود الگو ها را باید به امواج تحمیل میکردیم. بنابراین امواج با مکانیسمی غیر از رویدادهای خارجی شکل میگیرند که آن درون ذهن انسان است. زیباترین توصیف من این است که امواج از ذهن ناخودآگاه نشات میگیرند و همدیگر را مجبور به تقلید از هم میکنند. زیرا انگیزهی یک توده به کل آن سرایت میکند. رویدادهای جامعه در گرو روانشناسی مردم است اما از آن جا که امواج منشا داخلی دارند، ارتباط بین آنها نشان میدهد که واکنشهای جامعه از امواج روانشناختی جامعه بلند میشوند.چونکه رویدادهای اجتماعی پیرو امواج بازار بوده و تقدمی بر آن ندارند، پس با باور من مبنی بر روانشناختی اجتماعی یکی هستند. یک تئوری دیگری به نام نزول نیز، این ترتیب را توصیف میکند که هرچند قابل احترام بوده اما نامعقول است. مردم از آینده هیچ اطلاعی ندارند. فقط یک توصیف قابل لمس وجود دارد و آن این است که احساسات مثبت و منفی یکسان آنها جنس واکنشهای پی در پی اجتماعی را رقم می زنند. وقتی شما به رسانه ملی گوش کنید، یا کتاب بخوانید، از نگاه روانشناختی به همانگونه رفتار خواهید کرد. چیزی که همه میگویند را انجام ندهید، بلکه دنبال معنا و مفهوم باشید.