نحوه محاسبه قیمت پس از افزایش سرمایه

5دقیقه

افزایش سرمایه یکی از راههایی است که شرکتها میتوانند با استفاده از آن سرمایههای آزاد بازار و راکد را به خود جذب کنند. آنها برای این کار باید سهام جدید منتشر و به بازار ارائه کنند. در این میان محاسبه قیمت پس از افزایش سرمایه برای شرکت و سرمایهگذاران بسیار مهم است. روشهای مختلفی برای این کار وجود دارد. در ادامه به آنها اشاره میکنیم. توجه داشته باشید که شرکت برای بالا بردن بازدهی خود این کار را انجام میدهد.

در مقالات قبلی الف بورس به شکل مفصل در این باره صحبت کردیم. امروز میخواهیم ببینیم قیمت بعد از افزایش سرمایه چطور تغییر میکند. برای فهم بهتر توصیه میشود مقالات دیگر الف بورس را نیز مطالعه کنید. از جمله این مقالات میتوان به همه چیز درباره P/E، ضریب بتای سهام و تمام چیزهایی که باید بدانید!، هر آنچه باید درباره اوراق تسه بدانیم، زنجیره ضرر چیست؟، اهمیت حدضرر تا کجاست؟، نکاتی برای سرمایه گذاری در بازارهای پر نوسان و…. اشاره کرد.

محاسبه قیمت پس از افزایش سرمایه

دو روش متداول افزایش سرمایه

ممکن است شرکتی برای افزایش سرمایه خود اقدام به انتشار سهام در بازار بورس کند. این روش امروز در بازار سرمایه ایران به شدت متداول است. در این روش افزایش سرمایه از طریق آورده نقدی سرمایهگذاران است. در این روش سهامدارانی که از قبل در شرکت سهام داشته باشند؛ مقدمتر هستند. به این معنی که به آنها حقی مبنیبر حق تقدم سهام داده میشود. با این کار سهامدار میتواند هم حقتقدم را به فروش برساند و هم از سود آن استفاده کند. البته این تنها منوط به این است که سهامدار از قبل سهام شرکت موردنظر را خریداری کرده باشد.

افزایش سرمایه

روش دیگر این است که سرمایه موردنیاز شرکت را از محل سود انباشته شرکت برداشت کنیم. در این روش در صورتی که شرکت در گذشته سود داشته باشد؛ میتواند مفید باشد. به سود انباشته سهام جایزه نیز گفته میشود. در این روش دیگر حقتقدم به سهامداران قبلی شرکت پرداخت نمیشود. بلکه در همان ابتدا مبلغ 1000 ریال به ازای هر سهم به سهامداران پرداخت میشود. در انتها به سهامداران سهامی تعلق میگیرد که به آن سهام جایزه میگویند.

روند افزایش سرمایه به روش سود انباشته

به معادله زیر توجه کنید:

P1=(P0+a*B) / (1+a1)

در معادله بالا P به معنی سرمایه است. به همین ترتیب P0 به معنی سرمایه قبل از روند محاسبه قیمت پس از افزایش سرمایه است. P1 در این بین به معنی قیمت پس از محاسبه قیمت پس از افزایش سرمایه است. A1 به معنی درصد افزایش سرمایه از محل آورده و B قیمت اسمی سهام منتشر شده است. این قیمت در کشور ما 100 تومان است. در صورتی که افزایش سرمایه کاملاً از طریق سود انباشته انجام گیرد از معادله زیر استفاده میکنیم:

P1=P0/ (1+a2)

در این معادله a2 درصد افزایش سرمایه از محل سود انباشته است. امام مهمترین معادله ما معادله آخر است. چرا که بسیاری از شرکتها ترجیح میدهند از هر دو روش به شکل ترکیبی استفاده کنند.

P1=(P0+a1*B) / (1+a1+a2)

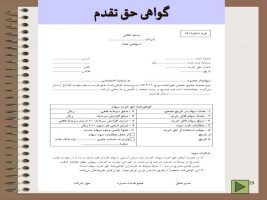

ارزشگذاری حقتقدم خرید سهام

همانطور که اشاره کردیم ممکن است شرکت با انتشار حقتقدم این آزادی را به سرمایهگذاران بدهد که این امتیاز خود را به فروش بگذارند. اما قیمتگذاری این امتیاز نیز باید بر اساس اصول انجام گیرد. در ادامه به روش محاسبه این امتیاز اشاره میکنیم. توجه کنید که اگر این امتیاز را بعد از زمان مشخصی به فروش نرسانید؛ شرکت آن را فروخته و پول را به حساب شما پرداخت میکند. در صورت تمایل میتوانید مقاله “راز سود چند صد درصدی در بازی حق تقدم سهام” را که در این باره نگاشته شده است مطالعه کنید. این مقاله می تواند در زمینه نحوه محاسبه قیمت پس از افزایش سرمایه به شما کمک بسیاری کند.

نمونه گواهی حق تقدم خرید سهام

V=(M-S) /N-1

در این معادله M قیمت سهام قبل از افزایش سرمایه است. S قیمت سهامی است که جدیداً توسط شرکت منتشر شده است. این قیمت در ایران 100 تومان است. در صورتی که مقاله …. مطالعه کرده باشید؛ متوجه میشوید که باید تعداد مشخصی سهام داشته باشید تا بتوانید از امتیاز حقتقدم استفاده کنید. N همان تعداد سهامی است که باید داشته باشید. V نیز همان قیمت تئوریک سهام میباشد. توجه داشته باشید که ممکن است قیمتی که در بازار عرضه میشود؛ با قیمتی که محاسبه کرده باشید متفاوت باشد. این یعنی بازار بر قیمت تأثیر گذاشته است.

محاسبه قیمت پس از افزایش سرمایه، چه نیازی است؟

برای پاسخ به این سؤال باید بگوییم چرا شرکتها نیاز به افزایش سرمایه دارند؟ شرکتها نیاز به افزایش سرمایه دارند تا بتوانند روند رشد و سوددهی خود را حفظ کنند. به عبارت دیگر یک شرکت برای اینکه بتواند در بازار بورس و سرمایه زنده بماند؛ نیازمند افزایش سرمایه است. حال اینکه این افزایش سرمایه از کدام محل و به چه شکلی باشد؛ وابسته به شرکت و منابعی است که در حال حاضر در دسترس دارد.

اما محاسبه قیمت پس از افزایش سرمایه چه لزومی دارد؟ باید گفت محاسبه این عدد به شرکتها کمک میکند بدانند سرمایهگذاران بعد از افزایش سرمایه چقدر سود میکنند. در این صورت متوجه میشوند برای رضایت سرمایهگذاران باید کدام روش را استفاده کنند. همچنین به سرمایهگذاران کمک میکند بتوانند روند آینده سهم را پیشبینی کنند. همچنین به آنها میگوید آیا خرید این سهم در بلندمدت میتواند سودآور باشد یا خیر. از این جهت محاسبه این میزان از اهمیت بالایی برخوردار است.

توجه داشته باشید که در این محاسبات آنچه که از اهمیت بالایی برخوردار است؛ این است که بتوانید محاسبه را به خوبی تحلیل کنید. برای مثال اگر شرکت 220 درصد افزایش سرمایه لازم داشته باشد؛ این افزایش را نیز به روش آورده نقدی لازم داشته باشد. باید دید شما چقدر سهام در دست دارید. فرض کنید این مقدار نیز 1000 سهم است. در این زمان شرکت مجمع را برگزاری و اعلام میکند مجوزهای لازم را اخذ کرده است. برای این کار لازم است که هم حقتقدم و هم قیمت سهام پس از افزایش سرمایه را محاسبه کنیم.

در آخر…

محاسبه قیمت پس از افزایش سرمایه یکی از چالشهای شرکتها و سرمایهگذاران بورسی است. دقت داشته باشید که علاوه بر اینکه لازم است قیمت پس از افزایش سرمایه را محاسبه کنید؛ لازم است که قیمت حقتقدم را نیز محاسبه کنید. همانطور که در مقاله خواندید؛ حقتقدم یکی از امتیازات سهامداران زمان افزایش سرمایه است. شما میتوانید برای مطالعه بیشتر درباره بورس از مقالات همه چیز درباره P/E، ضریب بتای سهام و تمام چیزهایی که باید بدانید!، هر آنچه باید درباره اوراق تسه بدانیم، زنجیره ضرر چیست؟، اهمیت حدضرر تا کجاست؟، نکاتی برای سرمایه گذاری در بازارهای پر نوسان و…. استفاده کنید.