میانگین های متحرك

15دقیقه

بررسی اندیکاتور میانگین متحرک در آموزش تحلیل تکنیکال

میانگین های متحرک در زمره ی بهترین و البته قدیمی ترین ابزارهای تحلیل تکنیکال به شمار می روند. این اندیکاتورها کمک به تسهیل تشخیص مسیر روند می کنند. به علت اینکه میانگین های متحرک حاصل اطلاعات قیمت در گذشته هستند، به آنها اندیکاتورهای پیرو روند گفته می شود. در آموزش تحلیل تکنیکال بیان می کنیم که کار میانگین های متحرک این نیست که روند را پیش بینی کنند بلکه کار آنها دنبال کردن روند جاری است. به همین دلیل طبق مطالب گفته شده از میانگین های متحرک برای تشخیص روند و اهداف آینده ی آن و نه پیش بینی آنها بکار می رود.

عملکرد میانگین متحرک به عنوان نماگر، طبق آموز ه های آموزش تحلیل تکنیکال، نشان دادن میانگین ارزش قیمت اوراق بهادار می باشد. برای محاسبه، تحلیل ریاضی میانگین قیمت اوراق بهادار توسط این اندیکاتور در طی یک بازه ی زمانی مشخص می شود. لذا طبق این موارد، هر موقع قیمت سهم تغییر کند، میانگین آن نیز به سمت بالا یا پایین حرکت خواهد کرد.

مبتنی بر آموزش تحلیل تکنیکال، میانگین متحرک بیشتر از لحاظ جنبه ی اندیکاتوری یا شاخص نمای تکنیکال، شناخته شده است اما به دلیل اینکه بر روی ویژگی حمایت و مقاومت آن بیشتر حساب باز می کنند، کاربرد آن دوگانه شده است. به دلیل اینکه تأخیری که میانگین های متحرک نسبت به نمودار قیمت دارند، آنها را در زمره ی اندیکاتورهای دنبال گر قرار می دهند.

به دلیل محبوبیت بسیار زیاد میانگین متحرک، به بررسی کامل آن در آموزش تحلیل تکنیکال می پردازیم. رایج ترین شیوه ای که برای تحلیل این شاخص بکار گرفته می شود، مقایسه ی ارتباط بین میانگین متحرک قیمت سهم با قیمت سهم مذکور می باشد. از این رو اولین تفسیر ما طبق این جمله به شرح زیر است:

بر اساس مطالب فوق از آموزش تحلیل تکنیکال، هر زمان قیمت سهم در موقعیت فوقانی میانگین متحرک باشد به معنای فروش و هر زمان که قیمت سهم در موقعیت تحتانی میانگین متحرک باشد به معنای تشکیل موقعیت خرید می باشد.

از بین انواع میانگین متحرک به بررسی 5 نوع معروف آن می پردازیم:

- ساده یا Simple

- نمایی یا Exponential

- مثلثی یا Triangular

- متغیر یا Variable

- وزنی یا Linear Weighted

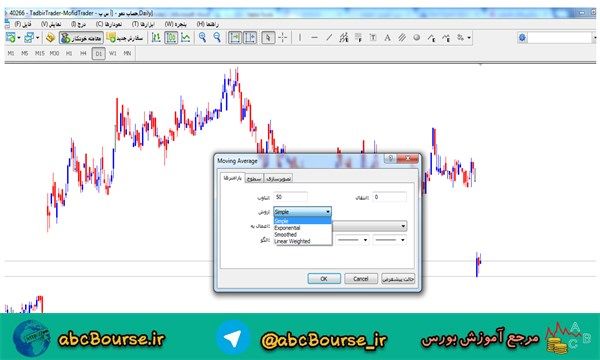

طبق آموزش تحلیل تکنیکال برای اینکه بتوانید در نرم افزار مربوطه از ابزار میانگین متحرک بهره ببرید باید در قسمت درج – اندیکاتورها – اندیکاتورهای روندی، Moving Average را انتخاب کنید و نوع روش را نیز میانگین متحرک انتخاب کنید که در شکل زیر نشان داده شده است.

آموزش تحلیل تکنیکال، روش استفاده از ابزار میانگین متحرک

بر اساس آموزش تحلیل تکنیکال از میانگین متحرک می توان در مواردی شامل قیمت باز شدن سهم، قیمت بالا و پایین و قیمت بسته شدن و حتی حجم و دیگر نمایشگرها بکار گرفت.

تنها اختلاف فاحشی که بین انواع میانگین متحرک وجود دارد در میزان وزن قائل شده برای جدیدترین داده ها می باشد که البته میانگین متحرک سری زمانی استثناء است.

- میانگین متحرک از نوع ساده، وزن مساوی به قیمت های سری داده ها اعطاء می کند.

- میانگین های متحرک از نوع نمایی و وزنی، برای داده های جدید وزن بیشتری قائل می شوند.

- میانگین متحرک از نوع مثلثی برای داده های وسط سری وزن بیشتری قائل می شود.

بررسی میانگین های متحرک، آموزش تحلیل تکنیکال: ابزاری انعطاف پذیر با تأخیر زمانی

به این دلیل میانگین های متحرک، در سهام بهترین عملکرد را دارند که روند را دنبال می کنند. اما در مقابل وقتی حرکت سهام در محدوده ی معامله است، عملکرد کافی را ندارند. طبقآموزش تحلیل تکنیکال وقتی چنین ذهنیتی وجود دارد، قبل از اینکه افراد سرمایه گذار و معامله کننده در پی تحلیل کردن به کمک میانگین های متحرک باشند، ابتدا باید تشخیص دهند که سهام چند ویژگی از روند را نشان می دهد. چنین فرایندی لزوما به معنای یک کار علمی نیست چرا که به طور معمول یک تخمین ساده از نمودار قیمت هم خواهد توانست مشخص کند که آیا سهام نشان دهنده ی ویژگی های روند هست یا خیر.

به بیانی بسیار ساده، قیمت سهام قادر است یکی از این سه کار را انجام دهد: روند صعودی، نزولی و معامله در دامنه. طبق آموزش تحلیل تکنیکال زمانی شاهد شکل گیری روند صعودی هستیم که سهام، تعداد زیادی از حداکثرها و حداقل های بالاتری را تشکیل داده باشد. روند نزولی نیز زمانی شکل خواهد گرفت که سهام تعدادی نقاط حداقلی و حداکثری پایین تر را شکل داده باشد. دامنه ی معامله هم در شرایطی شکل خواهد گرفت که سهام قادر به تشکیل روند صعودی یا نزولی نباشد. در چنین شرایطی طبق آموزش تحلیل تکنیکال، زمانی که سهام در دامنه ی معامله است و مرز بالایی دامنه شکسته شو روند صعودی شکل خواهد گرفت و وقتی مرز پایینی شکسته شود شاهد شکل گیری روند نزولی خواهیم بود.

به طور کلی میانگین متحرک به عنوان ابزاری برای دنبال کردن روند شناخته می شود. هدف از کاربرد این ابزار در آموزش تحلیل تکنیکال، پیدا کردن هشدارهایی در رابطه با شروع روندهای جدید، پایان روندهای قبلی و یا بازگشت خواهد بود. نمی توان از اندیکاتور میانگین متحرک برای پیش بینی حرکت قیمت و یا پیش افتادن از بازار استفاده کرد، کارایی که از ابزارهای تحلیل کننده ی نمودار انتظار داریم. عملکرد میانگین متحرک طبق مطالب قبلی آموزش تحلیل تکنیکال، دنبال کردن قیمت ها و دادن اطلاعات در مورد شروع روند است.

زمانی میانگین متحرک نسبت به تغییرات قیمت حساسیت بیشتری از خود نشان می دهد و مفیدتر واقع خواهد شد که برای بازه های زمانی کوتاه تر محاسبه شوند، هر چند طبق آموزش تحلیل تکنیکال با اینکه در بازه های زمانی طولانی تر حساسیت کمتری از خود نشان می دهند اما گاهی اوقات نیز کاربرد بیشتری پیدا می کنند.

وقتی قیمت، روند داشته باشد می توان انتظار عملکرد مناسب از میانگین های متحرک داشت اما زمانی که فاقد روند باشد، این میانگین ها می توانند اطلاعات غلط بدهند.

بررسی میانگین متحرک ساده در آموزش تحلیل تکنیکال

بر اساس آموزش تحلیل تکنیکال، می توان برای بدست آوردن این میانگین، قیمت روزانه ی سهم را در طول n روز با هم جمع کرد و مجموع آنها را بر عدد n تقسیم کرد. به عنوان مثال، قیمت بسته شدن سهم را در طی 25 روز با هم جمع نمود و در انتها تقسیم بر 25 کرد. عدد حاصل به معنای میانگین قیمت سهم در طی 25 روز گذشته است. در نمودار قیمت سهم، می توان همین محاسبات را برای هر بازه ی زمانی دلخواه دیگر نیز بکار گرفت. دقت داشته باشید که طبق مطالب عنوان شده در آموزش تحلیل تکنیکال، تا زمانی که قیمت سهم را در طی بازه ی زمانی مد نظر خود در اختیار نداشته باشید، قادر به محاسبه ی میانگین متحرک نخواهید بود. این یعنی تا زمانی که روز 25 معامله حادث نشود، عملا نمی توان میانگین متحرک را برای 25 روز محاسبه کرد. نمودار زیر از آموزش تحلیل تکنیکال، میانگین 25 روزه ی قیمت سهم را در رابطه با شرکت گروه بهمن، در مورد قیمت بسته شدن (CLOSE) روزانه نشان می دهد.

آموزش تحلیل تکنیکال، میانگین متحرک در رابطه با شرکت گروه بهمن در طی 25 روز

اکثر میانگین های متحرک، به کمک قیمت سهام در انتهای روز محاسبه می گردند. به عنوان مثال میانگین متحرکی که 5 روزه است با جمع کردن قیمت سهام در طی 5 روز و تقسیم عدد حاصل بر 5 بدست آمده است.

60=10+11+12+13+14

12=5/60

به دلیل اینکه در نمودار فوق از آموزش تحلیل تکنیکال، نشان دهنده ی میانگین قیمت سهم شرکت در طی 25 روز می باشد، شاخص فوق نشانه ی اجماع نظرات و انتظارات افراد سهامدار این شرکت در طی 25 روز است. اگر قیمت سهم در موقعیت فوقانی میانگین متحرک باشد دو معنی دارد یکی اینکه انتظارات کنونی افراد سهامدار (قیمت فعلی سهم) از میانگین انتظارات افراد سهامدار در طی 25 روز بالاتر است و هم اینکه افراد سهامدار مصرانه در تلاش برای بالا بردن قیمت سهم هستد. به همین منوال اگر قیمت سهم در موقعیت پایین میانگین متحرک باشد هم به معنای کاهش سطح انتظارات افراد سهامدار در طی 25 روز بوده و هم نشان دهنده ی ناامیدی این افراد از سهم است. تعریف کلاسیکی که از میانگین متحرک در آموزش تحلیل تکنیکال آورده شده این است که میانگین متحرک ابزار مناسبی برای مشاهده و بررسی تغییرات قیمت می باشد. افراد سرمایه گذار معمولا وقتی قیمت سهم را می خرند که بالاتر از میانگین متحرک برود و وقتی به پایین آن می رسد، سهم را می فروشند.

آموزش تحلیل تکنیکال، بررسی کاربرد میانگین متحرک در بازه های زمانی مختلف روند

طبق آموزش تحلیل تکنیکال، عاملی که در میانگین متحرک حساس است، تعداد دوره های زمانی مورد استفاده در محاسبه ی میانگین است.

اگر تجربه ی کافی داشته باشید و دوره های مختلف را امتحان کنید، قادر خواهید بود دوره ی سودآور را مشخص کنید (به عنوان مثال به کمک متاتریدر می توان دریافت که در نمودار دوره ی سودآور 15 ماهه نیست بلکه 43 ماهه است). راه حل این امر طبق آموزش تحلیل تکنیکال، پیدا کردن میانگین متحرک دارای سیگنال های صحیح است. معمولا افراد سهامدار از روی میانگین متحرک پشیمانی بازار را تشخیص می دهند.

آموزش تحلیل تکنیکال، میانگین متحرک 14 روزه در رابطه با شرکت پتروشیمی زاگرس

آموزش تحلیل تکنیکال، میانگین متحرک 50 روزه از شاخص کل بورس

آموزش تحلیل تکنیکال، نحوه ی بکارگیری یک میانگین متحرک

برای اینکه از یک میانگین متحرک استفاده کنید، طبق آموزش تحلیل تکنیکال توصیه می شود تا از میانگین متحرکی برای رسم بر روی چارت استفاده کنید که مربوط به روزها یا کندل های مد نظر باشد. اگر در بالای میانگین متحرک، قیمت بسته شود هشدار درباره ی خرید و برعکس اگر در زیر آن بسته شود درباره ی فروش خواهد بود. این رخداد هم می تواند خوب و هم بد باشد. اگر از میانگین متحرک کوتاه مدت استفاده کنید، امکان اینکه تعداد معاملات زیاد شود وجود دارد ولی اخطار غلط نیز بالا خواهد رفت در عوض مزیت آن این است که اخطار تغییر روند زودتر ارسال می گردد، در مقابل میانگین متحرک بلند مدت هنگام باقی ماندن در روند عملکرد بهتری دارند اما نوع کوتاه مدت برای برگشت عملکرد بهتری دارد. لذا در آموزش تحلیل تکنیکال توصیه می شود چون 1 میانگین متحرک چندین مشکل درست می کند همیشه بهتر است از 2 میانگین متحرک استفاده شود.

آموزش تحلیل تکنیکال، نحوه ی بکارگیری دو میانگین متحرک جهت دریافت اخطار

در آموزش تحلیل تکنیکال به این روش، روش دو خط متقاطع نیز گفته می شود، یعنی هشدار خرید زمانی ارسال خواهد شد که میانگینی که کوتاه مدت تر است نسبت به میانگینی که بلند مدت تر است عبور کرده باشد و به سمت بالا حرکت کند. مثلا می توان به ترکیب شایع میانگین 5 و 20 روزه و 10 و 50 روزه اشاره کرد. هشدار خرید هنگامی ارسال خواهد شد که میانگین 5 یا 10 روزه، میانگین 20 یا 10 روزه را قطع و حرکت رو به بالا داشته باشد و برعکس وقتی میانگین 20 یا 10 روزه را قطع و حرکت رو به پایین یا در زیر آن داشته باشد، هشدار فروش ارسال خواهد شد.

آموزش تحلیل تکنیکال، استفاده از دو میانگین متحرک در رابطه با شرکت آبسال

آموزش تحلیل تکنیکال، بکارگیری دو میانگین متحرک در رابطه با سیمان دورود

آموزش تحلیل تکنیکال، ترکیب کردن میانگین های متحرک 5 و 25 روزه در رابطه با شرکت حمل و نقل توکا

آموزش تحلیل تکنیکال، ترکیب کردن میانگین های متحرک 5 و 25 روزه در رابطه با شرکت قند لرستان

آموزش تحلیل تکنیکال، بکارگیری سه میانگین متحرک یا روش 4-9-18

در آموزش تحلیل تکنیکال به تکنیک سه میانگین متحرک، روش سه خط متقاطع یا روش 4-9-18 نیز گفته می شود و برای بکارگیری آن، تمامی میانگین های متحرک را بر روی نمودار رسم می کنند. در روند نزولی زمانی شاهد ارسال سیگنال خرید هستیم که میانگین 4 روزه نسبت به میانگین های 9 و 18 روزه بالاتر باشد و وقتی میانگین 9 روزه نیز نسبت به میانگین 18 روزه بالاتر باشد، تأیید می گردد یعنی به ترتیب میانگین 4 روزه بالاتر از 9 روزه و نوع 9 روزه بالاتر از میانگین 18 روزه باشد. طبق آموزش تحلیل تکنیکال، هنگام برگشت روند صعودی، اول میانگین 4 روزه، بعد از آن میانگین 9 روزه و در نهایت میانگین 18 روزه پایین تر قرار می گیرند و وقتی تأیید می شود که میانگین 9 روزه نیز نسبت به 18 روزه پایین تر باشد در واقع یعنی شکل نهایی اینگونه باشد که میانگین 4 روزه نسبت به 9 روزه و میانگین 9 روزه نسبت به 18 روزه پایین تر قرار گرفته باشد.

آموزش تحلیل تکنیکال، ارسال سیگنال خرید در روند نزولی در رابطه با سرمایه گذاری ملی ایران

آموزش تحلیل تکنیکال، سیگنال های خرید و فروش در روش سه خط متقاطع در رابطه با شرکت سخت آژند

آموزش تحلیل تکنیکال، ویژگی های میانگین متحرک ساده

طبق مطالب قبلی بیان شده در آموزش تحلیل تکنیکال، به همان میزان که شاهد عقب ماندگی در میانگین متحرک ساده هستیم، به همان میزان نیز شاهد پیدا کردن سریع تر تغییرات توسط میانگین متحرک نمایی می باشیم.

کاری که میانگین متحرک انجام می دهد یکدست سازی مجموعه ی داده ها و تسهیل شناسایی گرایش می باشد. به دلیل اینکه برای محاسبه ی میانگین از داده های قیمت قبلی نیز استفاده می شود، اندیکاتورهای تعقیب کننده از نوع تأخیری گرایش تلقی می گردند. بر اساس آموزش تحلیل تکنیکال، وظیفه ی میانگین متحرک این نیست که تغییر در گرایش را پیش بینی کند بلکه فقط قبل و یا پشت سر گرایش حرکت می کند. بهترین کاربردی که می توان از این میانگین ها انتظار داشت، شناسایی و دنبال کردن گرایش است.

دو کاربرد بسیار مهمی که از میانگین متحرک به منظور دقیق تر ساختن تحلیل خطی خود بکار می گیریم به شرح زیر می باشند:

الف – تأیید کردن گرایش و نواحی انجام معاملات

مطابق آموزش تحلیل تکنیکال، ناحیه ی انجام معاملات منطقه ی برخورد میانگین متحرک با نمودار است. در صورتی گرایش صعودی خواهد بود که میانگین متحرک پس از اینکه به نمودار قیمت ها برخورد کرد به سمت بالا باشد و موقعیت قیمت ها نیز در بالای میانگین متحرک باشد، لذا در صورتی گرایش نزولی می شود که میانگین متحرک پس از اینکه به نمودار قیمت ها برخورد نمود به سمت پایین باشد و موقعیت قیمت ها نیز در پایین میانگین متحرک باشد.

ب- تشخیص ناحیه های مقاومت و حمایت

بر اساس آموزش تحلیل تکنیکال، از جمله کاربردهایی که از میانگین متحرک سراغ داریم، شناسایی نواحی یا ترازهای مقاومت و حمایت می باشد.

همانطور که میانگین متحرک در بازارهایی که دارای گرایش باشد برای شناسایی گرایش بهترین کارکرد را دارد، در زمینه ی شناسایی ترازها یا نواحی مقاومت و حمایت نیز عملکرد فوق العاده ای دارد.

لازم به ذکر است که بدانید طبق آموزش تحلیل تکنیکال، عملکرد میانگین متحرک در روند رو به بالا یا صعودی مشابه خط حمایت و در روند رو به پایین یا نزولی مشابه خط مقاومت می باشد.

بررسی میانگین متحرک نمایی به کمک آموزش تحلیل تکنیکال

طبق آموزش تحلیل تکنیکال، اغلب اوقات، افراد تحلیل کننده برای اینکه از تأخیر میانگین متحرک ساده کم کنند، از میانگین متحرک نمایی کمک می گیرند. میانگین های مذکور با استفاده ی بیشتر از قیمت های اخیر، تأخیر ذکر شده را کم می کنند. نکته ی مهمی که باید به آن توجه کنیم این است که، میانگین متحرک نمایی نسبت به آخرین قیمت ها اهمیت بیشتری می دهد. در چنین شرایطی، میانگین متحرک نمایی نسبت به نوع ساده، در برابر تغییرات آخرین قیمت ها واکنش پر سرعت تری دارد.

بر اساس آموزش تحلیل تکنیکال، روشی که طبق آن میانگین متحرک ساده تأخیر زمانی را کم می کند با قائل شدن وزن بیشتر برای قیمت های جدید نسبت به قدیمی تر می باشد که این وزن وابسته به میانگین متحرک است.طبق این گفته، وزن بیشتر برای جدیدترین قیمت ها، معادل با کوتاه تر بودن میانگین متحرک نمایی است. به عنوان مثال برای درک بیشتر این ادعا از آموزش تحلیل تکنیکال، میانگین متحرک نمایی 10 روزه را در نظر بگیرید، این میانگین در مقایسه با میانگین متحرک نمایی که 20 روزه است، جدیدترین قیمت را 18.18% اندازه گیری می کند در صورتی که نوع دوم 52.9% اندازه گیری می نماید، به همین دلیل بیان می شود که محاسبه کردن میانگین متحرک نمایی نسبت به نوع ساده خیلی سخت تر می باشد.

آموزش تحلیل تکنیکال، بررسی میانگین متحرک نمایی 25 روزه در رابطه با شرکت ملی سرب و روی

آموزش تحلیل تکنیکال، بررسی میانگین متحرک نمایی 50 روزه در رابطه با هلدینگ توسعه صنایع بهشهر

آموزش تحلیل تکنیکال، مقایسه ی بین میانگین متحرک نمایی ساده و نمایی

طبق آموزش تحلیل تکنیکال، تفاوتی که بین میانگین متحرک نمایی ساده و نمایی وجود دارد، زیاد نیست. به عنوان مثال، برای کسی که از 20 روز معامله ای استفاده می کند، تفاوت زیادی وجود ندارد و حداقلی است. میانگین متحرک نمایی نسبت به ساده، همیشه به قیمت واقعی نزدیک تر می باشد. به طور متوسط میزان نزدیک تر بودن میانگین متحرک نمایی به قیمت واقعی، در مقایسه با نوع ساده، 3.8% بیشتر می باشد.

کدام میانگین متحرک بهتر است؟

طبقآموزش تحلیل تکنیکال، نمی توان بیان کرد که به طور قطع کدام میانگین متحرک مناسب تر است زیرا استفاده ی شما و ارجحیت آنها بستگی شدید به روش سرمایه گذاری، معامله و اولویت ها دارد. واضح است که میانگین متحرک ساده، تأخیر و یا فاصله دارد اما امکان اینکه در نوع نمایی، شکست های سریع تری رخ دهد بیشتر است. طبق موارد بیان شده در آموزش تحلیل تکنیکالمشاهده شده که برخی از افراد معامله کننده ترجیح می دهند برای اینکه به تغییرات سریع تر در طی زمان کوتاه تر دسترسی پیدا کنند، ترجیح می دهند از میانگین متحرک نمایی در معاملات خود بهره ببرند. گاهی اوقات نیز افراد سرمایه گذار، برای اینکه تغییرات روند طولانی مدت را در طی زمان بلندتری تشخیص دهند، ترجیح می دهند

از میانگین متحرک نمایی استفاده کنند. ضمن اینکه استفاده از میانگین متحرک نمایی یا ساده به سهام شخصی هم وابسته است. به عنوان مثال امکان دارد برای اینکه سطوح حمایت در شاخص کل بورس تشخیص داده شوند، میانگین متحرک نوع ساده ی 50 روزه بهتر عمل کند در حالی که برای نمودار فولاد مبارکه ی اصفهان، میانگین متحرک نوع ساده ی 100 روزه عملکرد بهتری داشته باشد. اینکه از کدام میانگین متحرک استفاده شود و طول زمان نیز چقدر باشد، طبق آموزش تحلیل تکنیکال به سهام و نحوه ی واکنش آن در گذشته وابسته است.

گمان برخی افراد این است که سوددهی بیشتر در گرو حساسیت بیشتر و سیگنال های سریع تر می باشد. به دلیل اینکه این اتفاق همیشه رخ نمی دهد، سبب می شود تحلیل کنندگان تکنیکال بر سر دو راهیِ تعادل بین حساسیت و اطمینان قرار گیرند. تعداد سیگنال های تولید شده رابطه ی مستقیم با حساسیت اندیکاتور دارد. امکان اینکه سیگنال ها در زمان مناسب تأیید شوند هست اما هر چه حساسیت بیشتر شود، تولید سیگنال های اشتباه نیز بالا خواهد رفت. طبق صحبت بالا از آموزش تحلیل تکنیکال، رابطه ی مستقیمی بین سیگنال های ایجاد شده با حساسیت اندیکاتور وجود دارد به نحوی حساسیت کمتر به معنای تولید سیگنال های کمتر و حساسیت بیشتر اندیکاتور به معنای تولید سیگنال های بیشتر می باشد. با این حال وقتی حساسیت اندیکاتور کاهش می باشد، سیگنال های کمتر، قابل اعتمادتر نیز هستند. ضمن اینکه سیگنال های تولیدی ممکن است با تأخیر همراه باشند.

بر اساس آموزش تحلیل تکنیکال، همان دو راهی مذکور برای میانگین های متحرک تولید می شود. میانگین های متحرکی که کوتاه تر باشند، حساس تر نیز هستند و تولید سیگنال نیز در آنها بیشتر است. طبق صحبت های اخیر، تولید سیگنال میانگین نمایی نسبت به نوع ساده بیشتر است چون حساس تر است اما به همان میزان نیز تولید سیگنال های غلط یا اشتباه نیز افزایش پیدا خواهد کرد. میانگین های متحرکی که طولانی تر باشند، آرام تر نیز حرکت خواهند کرد و در نتیجه سیگنال های تولیدی نیز کمتر خواهد بود. با اینکه این سیگنال ها قابل اعتمادتر هستند اما امکان اینکه تأخیر هم داشته باشند، وجود دارد. طبق آموزش تحلیل تکنیکال، هر فرد سرمایه گذار یا معامله کننده برای اینکه تعادل مابین حساسیت و اعتبار سیگنال را بتواند بررسی کند، باید با انواع میانگین های متحرک با طول های متفاوت کار کند.

![تایم فریمهای پرکاربرد در تحلیل تکنیکال [ 6 تایم فریم پرکاربرد ] 17 تایم فریمهای پرکاربرد در تحلیل تکنیکال](https://najafi8.ir/wp-content/uploads/2024/09/تایم-فریم-پر-کاربرد.jpg)