10 نکته برتر بورسی – راههای کاهش ریسک

کاهش ریسک ..!

مروری بر مطالب قبل

در پست اول در مورد این صحبت کردیم که بزرگان بورس معمولا از تعداد محدودی در سبد سهام خودشان استفاده میکنند و سعی میکنند که تعداد محدودی سهم پیدا کنند و روی آن سرمایه گذاری کنند و از تنوع بخشیدن زیاد به سبد سهام خودشان خودداری میکنند.

اما در پست دیگری صحبت کردیم که آیا آنها ریسک میکنند برای انتخاب سهمشان؟

خیر آنها ریسک گریز هستند و ریسک زیادی نمیکنند

و این را صحبت کردیم در موردش شما میتواتید سبد سهامتان را چندین بخش اختصاص دهید و این روش را استفاده نمیکردند. (راه های کاهش ریسک)

سوال اینجاست که آنها چه روشی را انتخاب میکنند که ریسکشان را پایین بیاورند با اینکه تعداد محدودی سهم انتخاب میکنند و اینکار عملا ریسک را میبرد بالا چکار میکنند که ریسک سرمایه گذاریشان پایین می آید و با ریسک بسیار پایین سهم را انتخاب میکنند.

این جلسه خواهیم گفت که آنها چه ویژگی را دارند که باعث میشود سهم ها را با ریسک پایین انتخاب کنند و یک سبد سهام متشکل از یک دو سه سهم و تعداد محدودی سهم را داشته باشند و ریسک سرمایگذاریشان هم پایین باشد

میخواهم در مورد این ویژگی آنها صحبت کنم که چرا بدین شکل است با اینکه تعداد محدودی سهم دارند ولی ریسک پایینی دارند و ببینیم شخصیتشان به چه شکل است و ما خودمان را نزدیکتر کنیم به شخصیت بزرگان بورس. (راه های کاهش ریسک)

خیلی پیش آمده که اطرافیان سوال میکنند این سهم به چه شکل است نگهداریم یا بفروشیم حالا من طبق سیستمی که دارم نظرم را گفتم که اگر مثلا این سهم را داشتم فلان کار را میکردم مثلا میفروختم و یا…

حالا این دوست و آشنا که اطلاعات زیادی هم از بازار ندارد همینطوری تصمیمی گرفته که سهمش را نفروشد

حالا بصورت اتفاقی این اتفاق افتاده که در کوتاه مدت حرف ایشان درست شده یعنی سهمش را که نگه داشته به نفعش شده در صورتی که اگر میفروخت مقداری ضرر میکرد نگهداشته و بازار برگشته و رشد کرده

این فرد انسان خطرناکی میشود برای خود و دیگران چون که حس میکند میداند و آگاهی دارد نسبت به ماجرا و یا این آگاهی هست که پیوسته ادامه داشته باشد و هر بار که تصمیمی بصورت پیوسته میگیرد بیشتر تصمیم هایش درست باشد؟!

یعنی اگر در سال ۵۰ بار تصمیم به خرید و فروش میگیرد از این ۵۰ بار ۴۰ بارش درست باشد یا نه بصورت اتفاقی فقط اینبار درست شد؟ (راه های کاهش ریسک)

ما افراد را در بازار به چهار گروه تقسیم میکنیم:

تقسیم بندی براساس این هست که چقدر اطلاعات و آگاهاند از بازار و اینکه چقدر میدانند:

دسته اول: آنهایی هستند که نمیدانند که نمیدانند یا فکر میکنند که میدانند این دسته را ما ادعا کنندگان میشناسیم این دسته هم برای خودشان و هم برای دیگران خطرناک اند چه وقت این اتفاق می افتد وقتی که بازار مثبت است و همه سهما در حال بالا رفتن است مثلا نیمه دوم ۹۱ و ۹۲ کل بازار شاخص سهم چندبرابر شدند هر فردی هر سهمی پیشنهاد میداد و خرید میکرد رشد میکرد و اتفاقی که افتاد خیلی ها فکر کردند آدم خبره ای هستند در انتخاب سهن و حتی بعضی ها شروع کردند مشاوره دادن به دیگران که شما میتوانید این سهم هارا بخرید و…

دسته دوم: که تعدادشان محدود هست نمیدانند که میدانند مثلا حسابرسی که اطلاعات کل شرکت را دارد ولی در بورس سرمایه گذاری نمیکند با اینکه میداند این شرکت در آینده چه چیزی را خواهد داشت ولی در بورس سرمایه گذاری نمیکند این افراد افراد خفته آگاه هستند افرادی که خوابند و نمیدانند که اگر بیدار بشوند میتوانند سودهای خوبی میکنند.

دسته سوم: که دسته زیادی هستند و احتمالا شما نیز جزو این دسته هستید گروهی که میدانند که نمیدانند این گروه از گروه اول ادعا کنندگان گروه بالاتری هستند میدانند که اطلاع ندارند میدانند که سهمی را انتخاب میکنند پرریسک انتخاب میکنند چون که اطلاعات زیادی از بازار ندارند

گروه چهارم: که آخرین گروه هستند کسانی اند که میدانند که میدانند و ما آنها را بزرگان بورس نامگذاری کردیم

فکر میکنید بین این ۴ دسته کدام دسته در بازار سود میکنند..؟؟ (راه های کاهش ریسک)

فقط دسته چهارم

پس اگر شما جزو هر کدام از این دسته ها هستید افرادی که چند بار سود کردهاید در بازار مثبت و چند بار ضررهای زیادی کردید و یا دوباره جزو افرادی هستید که نمیدانند که نمیدانند

اگر جزو دسته دوم هستید که در بازار نیست

اگر جزو دسته سوم هستید دارید ریسک میکنید

دسته سوم معمولا مشاوره میگیرد از دسته اول یا چهارم

چرا چون دسته اول ادعا میکنند به هر دلیلی و دسته چهارم که بزرگان بورس اند و معمولا شناخته میشوند و از آنها اطلاعات میگیرید

اما میخواهم بگویم که شما دسته ها را شناختید

میخواهیم بدانیم که دسته چهارم چه خصوصیات اخلاقی دارند و چکار میکنند

دسته چهارم به حرفهای دسته چهارم یعنی خودشان و به حرفهای حتی دسته اول گوش میدهند و میشنوند و مطالب و تحلیل هایشان را میخوانند

دسته اول هم اینکار را انجام میدهند یعنی مطالب دیگران را میخوانند دسته سوم هم اینکار را انجام میدهد

دسته اول خودشان توهم این را دارند که انتخاب درستی میکنند و بر اساس انتخاب خودشان خرید میکنند

دسته سوم چون میدانند که نمیدانند اشتباه بزرگی که میکنند تصمیم نهایی خودشان میگذارند بر اساس نظر دسته اول یا چهارم حتی اگر نظر دسته چهارم باشد باز هم اشتباه بزرگی هست تصمیم نهایی را بگذاریم بر اساس نظر آنها

اما گروه چهارم که حرف همه را میشنوند

این دسته اینها را صرفا به عنوان یک داده خام میگیرند و طبق سیستم خودشان با آگاهی و علم و تجربه میفهمند که آیا این نوشته یا حرف و یا سهم که فردی معرفی کرده درست هست یا نیست و بعد تصمیم به خرید و فروش میگیرند یعنی ملاک خودشان هستند و از دیگران به عنوان داده خام یا اولیه استفاده میکنند

این بزرگان بورس ریسک نمیکنند در انتخاب تعداد محدودی سهم چرا؟

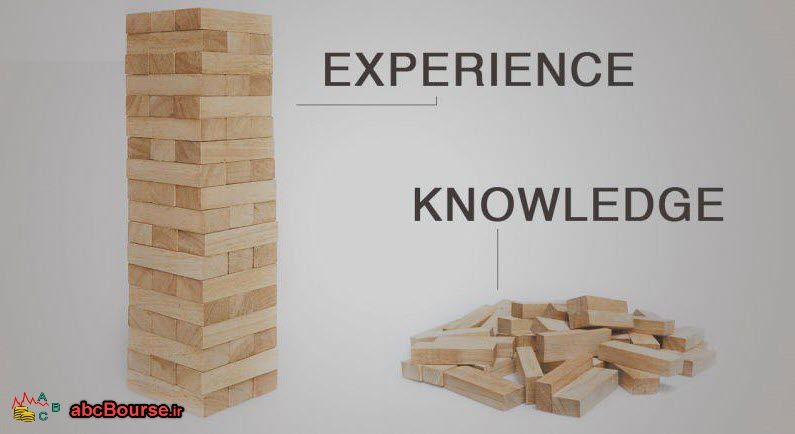

چون که دو ویژگی دارند:

آگاهی و تجربه

شما هیچ بزرگ بورس را پیدا نمیکنید که به یکی از تحلیلهای بنیادین یا تکنیکال تسلط نداشته باشد و هیچ بزرگ بورس را پیدا نمیکنید که علاوه بر آگاهی علم یک یا چند تا تحلیل تجربه چند ساله در بورس نداشته باشد

پس برای اینکه ما تبدیل شویم به بزرگان بورس باید چه کنیم؟

باید علم و تجربه داشته باشیم

راه های کاهش ریسک

راه های کاهش ریسک

حالا من در مورد این دو صحبت میکنم:

اول در مورد علم خیلی ساده هست شما باید تحلیل بنیادین و تکنیکال را بیاموزید هر دوی این علم ها به شما کمک میکند تحلیل تکنیکال ساده تر و سریع تر میتوانید یاد گیرید تحلیل بنیادین مقداری طولانی تر هست اصطلاحاتش تخصصی تر هست به همین خاطر اول توصیه میشود تکنیکال را آموزش ببینید آنهم بصورت کاربردی و بعد هم تحلیل بنیادی وسعی کنید اینها را از کسی یاد بگیرید که خودش فعال در بازار هست نه کسی که فعال نیست مثلا اگر یک استاد دانشگاه به شما تحلیل بنیادین آموزش بدهد که خودش در بورس سرمایه گذاری نمیکند این تحلیل بنیادین فایده ای ندارد مدرس باید حتما سرمایه گذار باشد در بورس این بخش علم که خیلی راحت میتوانید یاد بگیرید.

اما قسمت بعدی که خیلی مهم هست تجربه است.

برای اینکه تجربه را بدست بیاوریم باید حضور مستمر در بازار داشته باشید نباید ضربه بخورید که بیزار بشوید و خارج شوید برای اینکه در بازار ضربه نخورید از روزی که در بورس سرمایه گذاری میکنید باید با سرمایه ای وارد بورس شوید که حتی با از دست دادن تمام آن سرمایه لطمه ای به زندگی شما وارد نسازد و به مرور تجربه را بدست می آورید و خودتان حس میکنید که تجربه بیشتری دارید و سرمایه بیشتری را وارد میکنید

از تجربه مثال بزنم

روز اولی که رانندگی میکردید به عوض کردن دنده فکر میکردید و به تمام کارهایی که میکردید فکر میکردید

اما الان اگر از یک مسیر به مسیر دیگری بروید اصلا یادتان نمی آید که با دنده و…چیکار کردید و ناخود آگاه بود برایتان تجربه شما در بورس هم همین هست و شما بعد از یکی دو سه سال تجربه در بورس و تحلیل گر بودید نا خودآگاه اگر از شما بپرسند این سهم را فروختی یا گرفتی شاید همان لحظه نتوانید توضیح دهید ولی انقد برایتان روتین میشود که در عرض چند دقیقه ای بدون ریسک زیاد بهترین سهم ها را انتخاب کنید

شما اوایل در تعویض دنده فکر میکردید و احتمال داشت اشتباه کنید

تو سهام هم همین هست اوایل بایستی زمان بگذارید برای خرید سهم بررسی و پرس وجو کنید و به مرور و با گذر زمان کم میشود و آنجاست که شما نقشه گنج را پیدا کردید اصلا مهم نیست الان شما ۳۰ درصد یا اندکی سود کردید مهم این است که شما این راه را پیدا کردید

رانندگی را که یاد گرفتید دیگر لازم نیست به چیزهای دیگر فکر کنید دیگر خودتان جلو میروید

بیاید به بورس و مثل یک دانشگاه نگاه کنید و رشد کنید ما باید مدتی فعالیت کنیم تجربه پیدا کنیم و این تجربه را آموختید آن وقت شما سود های بسیار بالایی را خواهید داشت

به این فکر کنید که راهش را پیدا کردید و مهم نیست که یک ملیونتان میشود یک میلیون و دویست!

شما یاد گرفتید که این یک میلیون رو هر سال بیشتر کنید و اصلا به شرایط بورس هم ربطی ندارد

پس بطور خلاصه فهمیدیم بزرگان بورس علم و تجربه دارند علم را آموختند و تجربه را به مرور آموختند این باعث شده که تبدیل شوند به بزرگان بورس.

در پست بعدی بیشتر با شخصیت بزرگان بورس صحبت خواهیم کرد.

• فایل های مرتبط

مفاهیم ریسک و بازده چارلز پی جونز (۲۴ صفحه)

مفاهیم ریسک و بازده دکتر رضا تهرانی (۲۵ صفحه)

مدیریت و تحلیل ریسک مالی (۱۵ صفحه)

تحزیه و تحلیل ریسک و اختیار سرمایه گذاری در دارایی های سرمایه ای (۳۵ صفحه)

• فایل های صوتی مرتبط

۱- مدیریت ریسک در بازار سرمایه

۲- مروری بر ریسک(قسمت اول)

۳- مروری بر ریسک(قسمت دوم)

۴- مروری بر ریسک(صورت های مالی)

۵- مروری بر ریسک(قسمت چهارم)

۶- مروری بر ریسک (قیمت سهام)

۷- ریسک و موفقیت

۸- ریسک پذیری و ریسک گریزی