تفاوت سهام شرکتهای رشدی و ارزشی

6دقیقه

تفاوت سهام شرکتهای رشدی و ارزشی

در این بخش قصد داریم تا سهام شرکتها را از دو جنبه رشدی و ارزشی بررسی کنیم. اگر شما نیز در بازار فعالیت کرده باشید، احتمالا با اصطلاحات سهام ارزشی و سهام رشدی برخورد کردهاید. به همین جهت و برای اینکه تفاوت این دو را بیشتر بشناسید، تفاوت سهام شرکتهای رشدی و ارزشی را مورد بررسی قرار داده ایم.

برای بررسی تحلیل بنیادی ابتدا مطالب آموزش تحلیل بنیادی رو بخوانید..

مفهوم سهام رشدی و ارزشی

سهام رشدی و ارزشی دو دسته از سهامهای متفاوت هستند. در ادامه با هر یک از این اصطلاحات بیشتر آشنا خواهید شد:

-

سهام رشدی

به سهامی معروف است که هنوز به بلوغ نرسیده است و تا حد امکان از توزیع سود برای آن پرهیز میشود. شرکتهایی که سهام رشدی دارند، عموما برای سرمایهگذاری فرصت مناسبی به شمار میروند. تریدر ها به این دلیل به این شرکت ها روی میآورند تا در سودهای آیندهی شرکت شریک شوند. در واقع سرمایه گذاران در این بخش، با مشاهدهی رشد سریعتر از حد معمول شرکت های دارای سهام رشدی، ترغیب به معامله و خرید کردن از این سهام میشوند. رشد در اینجا به معنی افزایش فروش یا سود یک شرکت خواهد بود. سرمایه گذاران رشدی عمده سرمایه خود را از محل افزایش سود و قیمت ها کسب میکنند.

-

سهام ارزشی

در ادامه بررسی سهام رشدی و ارزشی نوبت به سهام ارزشی میرسد. این بخش از سهام های بازار قیمت به نسبت پایین تری نسبت به میانگین جریان های نقدی، سود، سود تقسیمی و ارزش دفتری دارند. در این قسمت از بازار سرمایهگذار ها به ارزش روز شرکت توجه میکنند، بدون آن که انتظار پیشرفت چشمگیری در سودآوری شرکت داشته باشند. به همین دلیل است که سرمایه گذاری در سهام ارزشی حاشیه امنیت بیشتری دارد.

سهام ارزشی متعلق به شرکتهای معتبر و با سابقه است. این شرکت ها از نظر سودآوری وضع مناسبی دارند اما بازار سهام آن ها را به دلایل مختلفی پایین تر از میزان واقعی ارزش گذاری کرده است. در نتیجه سرمایه گذار با هدف کشف این تناقض در ارزش و قیمت، وارد معامله میشود.

در واقع در این بخش از سهام، سود، سود تقسیمی، ارزش دفتری و سایر شاخص های شرکت از شرکت های رقبا کمتر است و نسبت هایی مانند قیمت به درآمد هر سهم P/E و نسبت ارزش دفتری به هر سهم B/P با قیمتی ارزانتر ارزیابی خواهد شد.

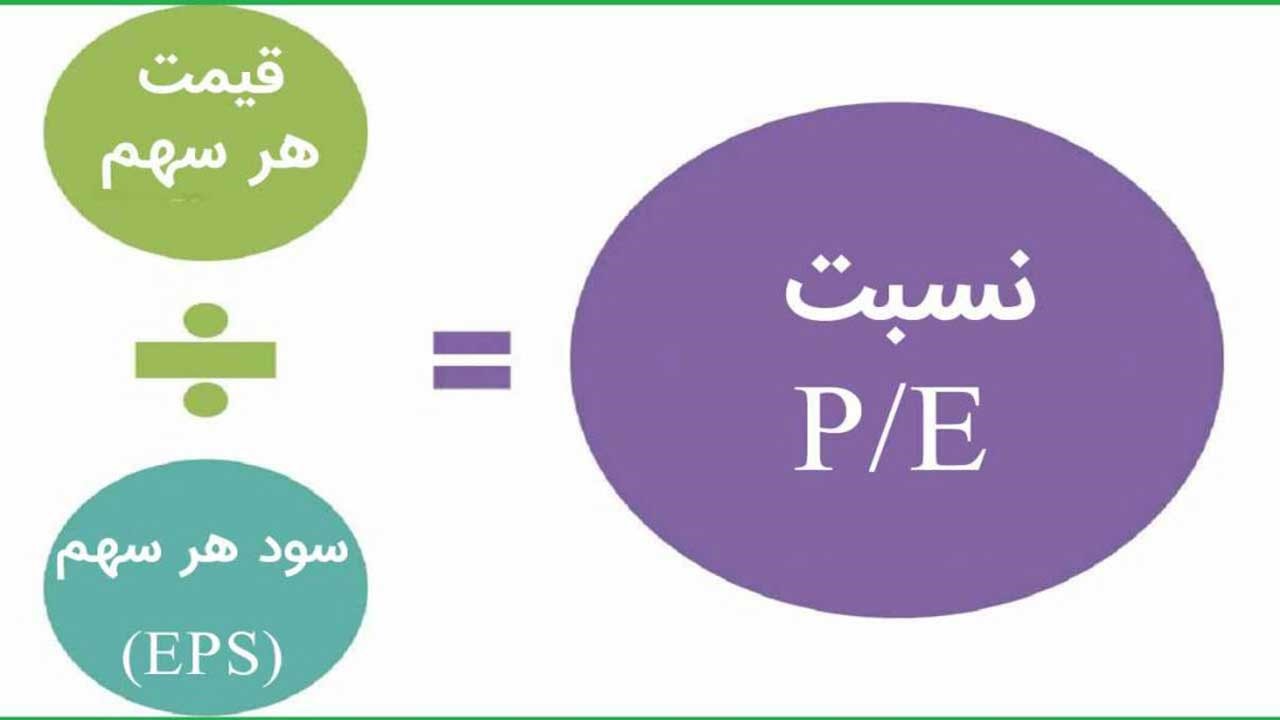

نسبت قيمت به درآمد یا PRICE-TO-EARNINGS RATIO

یکی از ابزار های مهم برای ارزش گذاری سهام شرکت ها، اعم از سهام رشدی و ارزشی ، میباشد. برای محاسبه این نسبت، کافی است قیمت بازاری هر سهم را به درآمد یا سود سالیانه هر کدام از آنها تقسیم کنید. در این صورت P/E حاصل خواهد شد. این نسبت بیان میکند که به ازای یک ریال از سهم، چه مقدار سود به ما تعلق خواهد گرفت.

نسبت P/E در سهام

برای مثال اگر P/E برای یک سهامی برابر 2 باشد، سرمایه گذار به ازای هر 2 ریال سهامی که بخرد، میتواند یک ریال سود مشارکت کسب کند. این معیار یک پارامتر مهم برای ارزیابی شرکت ها توسط تریدر است. علت محبوبیت آن، توانایی در بیان ارزش بازار و سود هر سهم با یک عدد و به صورت ریاضی است. در واقع با دانستن این مقدار، سرمایه گذار یک چشم انداز از سود آیندهی خود پیش بینی کرده و بازدهی مد نظر خود را انتظار میکشد. باید بدانید مقدار بالای این نسبت نشانگر خوشبینی و مقدار پایین آن نیز به بدبینی تریدر ها منجر خواهد شد. تا وقتی که مقدار حاصل بالا باشد، میزان امید به سودآوری شرکت نیز افزایش خواهد یافت. از سویی این نسبت بیانگر میزان ریسک سهام نیز میباشد، به طوریکه هرچه مقدار بیشتر باشد، ریسک آن بیشتر خواهد شد.

در ادامه به ویژگی های کلی برای شناخت سهام رشدی و ارزشی مناسب میپردازیم.

برخی از ویژگيهای کلی براي شناسایی سهام رشدي

- میزان رشد قوی: از لحاظ تاریخی و پیشبینی شده

- میزان بازده حقوق صاحبان سهامداران ROE: تطبیق بازده حقوق صاحبان سهام شرکت با صنعت و متوسط 5 سالهاش

- شرایط سودآوری سود هر سهم EPS: بررسی تبدیل فروش به سود – تحلیل مدیریت نظارت و مهار هزینهها – بیشتر بودن حاشیه سود پیش از مالیات از میانگین 5 ساله و متوسط صنعت

- تعیین قیمت پیش بین شده هر سهم: امکان دو برابر شدن سهم در 5 سال آینده

برخی از ویژگيهای کلی براي شناسایی سهام ارزشی

- ارزان بودن از نظر معیار P/E

- شرایط مطلوب و در عین حال پایین بودن قیمت

- قرار داشتن نسبت P/E در ده درصد انتهایی طبقه بندی

- حداقل دو برابر بودن دارایی جاری نسبت به بدهی ها

- اخذ حقوق صاحبان سرمایه از محل بدهی

نسبت ها و تعیین نوع سهام رشدی و ارزشی

در بین نسبتهای زیر نسبت B/P به طور عمده و به صورت انفرادی توسط شاخص ارزش استفاده میشود.

- نسبت P/E یا قیمت به سود هر سهم: برای سهام ارزشی پایین است.

- نسبت D/P یا سود تقسیمی به قیمت: برای سهام ارزشی بالا است.

- نسبت S/P یا میزان فروش به قیمت: برای سهام ارزشی مقدار بالایی دارد.

- نسبت CF/P یا جریانهای نقدی به سهم: در سهام ارزشی مقدار بالایی دارد.

- نسبت B/P یا ارزش دفتری داراییها به سهم: این نسبت در سهام ارزشی مقدار زیادی دارد.

- نسبت D/E نسبت بدهی به حقوق صاحبان سهام: مقدار این نسبت نیز در سهام ارزشی پایین است.

انتخاب بین سهام رشدی و ارزشی

سهام رشدی با این دید خریداری میشود که قرار است در آینده سود زیادی را به سرمایه گذار تزریق کند. به همین جهت نسبت به مقدار اصلی خود قیمت بالاتری داشته و از سویی باید بدانید پیش بینی موفقیت یک سهم در بازار کار سختی است. بنابراین ریسک سرمایه گذاری در این بخش زیاد است.

از طرف دیگر در سهام ارزشی، تریدر به رشد چشمگیر شرکت دل نمیبندد و با علم اینکه قیمت در حال حاضر پایین تر از حالت اصلی است، اقدام به خرید سهم میکند. بنابراین انتظار رشد معمولی و منطقی و البته با ریسک کمتری را دارد. با این وجود شما باید تصمیم بگیرید که سرمایه گذاری با ریسک زیاد را انتخاب کنید یا ریسک کمتری خواهید کرد.

سهام ارزشی و سهام رشدی

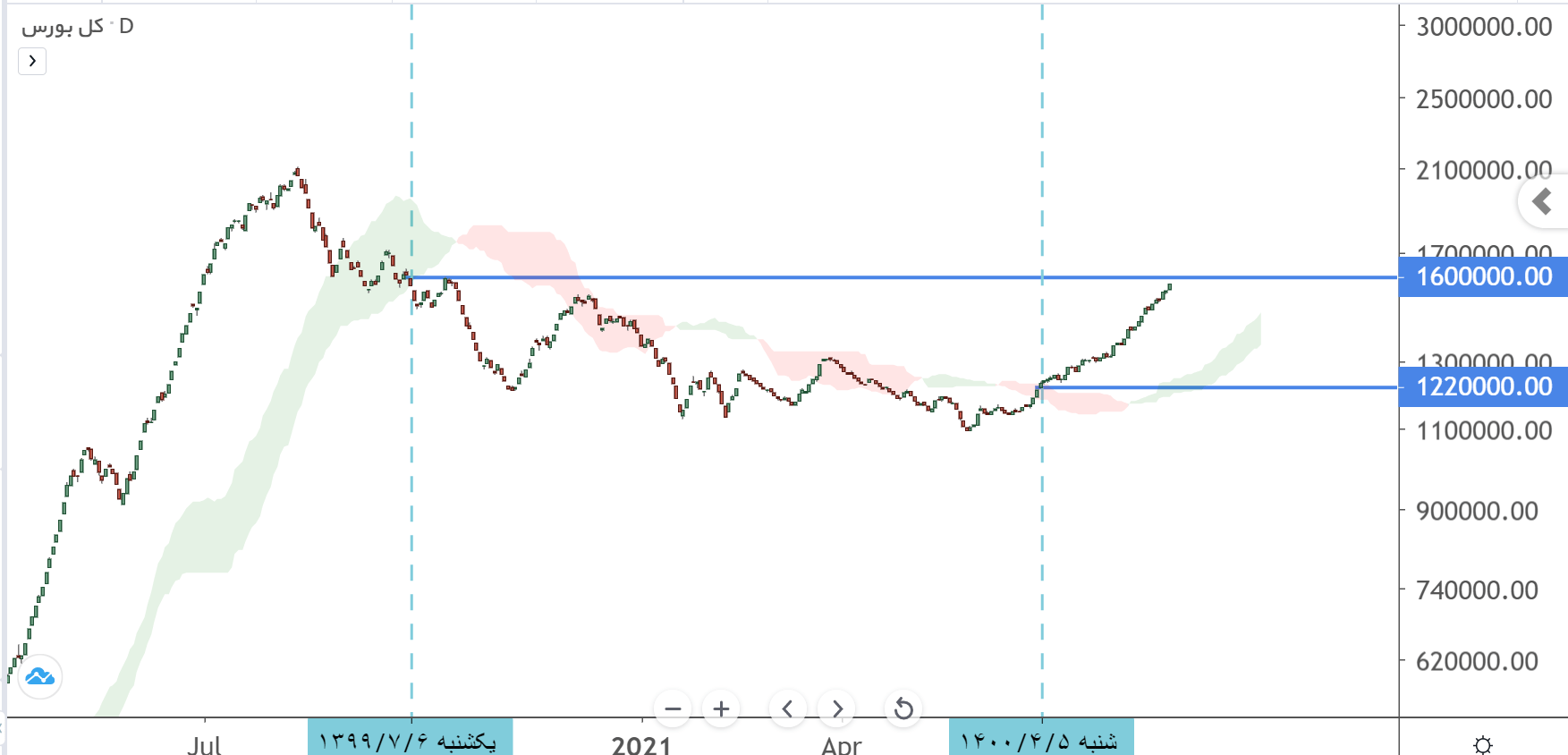

نقش شرایط بازار در انتخاب سهام رشدی و ارزشی

طبق نظریات موسسه معتبر پورز، سرمایه گذاری در بخش سهام ارزشی در دوره های بهبود اقتصادی مناسب تر است. در سوی دیگر سهام رشدی، اگر بازار وضعیت خوبی داشته باشد، به شرط تحلیل مناسب، بهترین گزینه خواهد بود. در این حالت میزان بهره کم اما سودآوری بالا است. اما طبق گفتههای این موسسه، در صورتی که بازار وضع خوبی را تجربه نمیکند، باید از خریداری سهام رشدی پرهیز کرد. با مطالعهی تاریخچه بازار سهام متوجه خواهید شد که در هر دورهی زمانی یکی از سهام های ارزشی و رشدی سودآوری بیشتری داشته است. بنابراین باید با توجه به زمان حال، نوع رشدی و ارزشی بودن سهام خود را مشخص کنید.

با شناخت سهام رشدی و ارزشی به طور دقیق و همچنین معاملات در هر یک از این بازار ها مطابق زمان، میتوان به تعادل و توازن در کسب سود دست یافت.