تحلیل ترازنامه + بررسی دارایی ها و بدهی های یک شرکت

فهرست مطالب ...

بررسی تراز نامه های واقعی

با آموزش تحلیل بنیادی قسمت پنجم در خدمت شما هستیم.. در قسمت های قبلی با ترازنامه ی یک شرکت فرضی و نحوه ی نوشتن آن آشنا شدیم.

یک مثال را با یکدیگر پیش بردیم.

در این قسمت میخواهیم ترازنامه ی یک شرکت واقعی را به صورت آیتم به آیتم بررسی کنیم.

یک تجزیه تحلیلی از وضعیت بنیادی آن شرکت با توجه به اطلاعاتی که ترازنامه به ما میدهد، داشته باشیم.

.

به عنوان مثال ترازنامه شرکت سرمایه گذاری صنایع شیمیایی ایران با نماد شیران را بررسی میکنیم.

.

تحلیل ترازنامه

.

.

چیزی که باید به آن توجه کنیم این است که سال مالی شرکت منتهی به 30/9/1393 است.

آخرین گزارشی که از این شرکت موجود است، اطلاعات و صورتهای مالی 9ماهه منتهی به 31/6/1393 و حسابرسی نشده است.

طبق قانون گزارشهای 6ماهه و 12ماهه الزام به حسابرسی دارند.

گزارش های 3 ماهه و 9 ماهه الزام به حسابرسی ندارند.

پس برای شرکت شیران که گزارش 9 ماهه منتشر کرده است نباید انتظار گزارش حسابرسی شده هم داشته باشیم.

باید به همین گزارش اطمینان بکنیم.

.

.

عددهایی که در ستون های تراز نامه نوشته میشود تماماً بر اساس میلیون ریال است.

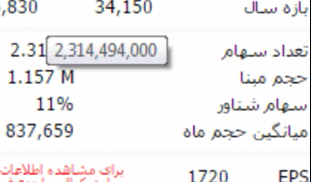

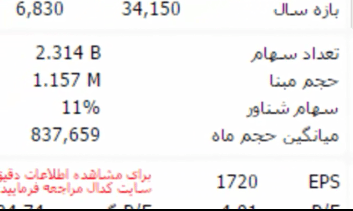

سرمایه ی این شرکت 2,314,494 میلیون ریال است.

تعداد سهام:

همانطور که در مثال ها و تمرین های قبل گفتیم، ارزش اسمی هر سهم در بازار بورس ایران هزار ریال است.

اگر سرمایه شرکت را تقسیم بر هزار ریال بکنیم به تعداد سهام شرکت دسترسی خواهیم داشت.

برای شرکت شیران این تعداد 2,314,494,000 سهم است.

علاوه بر این در صفحه ی TSE میتوانیم تعداد سهام شرکت را مشاهده کنیم.

برای شرکت شیران همانطور که در شکل زیر میبینیم تعداد سهام با نگهداشتن اشارهگر بر روی عدد نشان داده میشود.

.

تحلیل ترازنامه

.

.

.

گفتیم که صورت مالی دارای دو ستون سمت چپ و سمت راست است.

ستون سمت راست دارایی ها و ستون سمت چپ بدهی ها و حقوق صاحبان سهام است.

بررسی ردیف های ترازنامه

اکنون بررسی تک تک آیتم های موجود در تراز نامه را شروع میکنیم.

اگر تاکنون تراز نامه های مالی را دیده باشید، میبینید که یک ستون مربوط به ستون جاری است که پایان عملکرد واقعی منتهی به 31/6/1393 و همان گزارش 9 ماهه شرکت است.

ستون بعدی پایان سال مالی قبل که منتهی به 30/9/1392 بوده است.

درصد تغییرات هم که بر حسب درصد است را در ستون بعدی میبینیم.

این درصدها رشد یا نزول قیمت هر آیتم را مشخص میکند.

نکته ای که باید مد نظر قرار دهید این است که در فرمت کلی صورت های مالی که در سایت codal وجود دارد، اعداد سبز رنگ به معنی مثبت و اعداد قرمز که داخل پرانتز هم نوشته میشوند به معنی منفی هستند.

ستون سمت راست

1. داراییهای جاری

در ابتدا داراییهای جاری را بررسی میکنیم.

به طور کلی آیتمی را دارایی جاری مینامیم که انتظار داریم وجه نقد و یا معادل نقد باشد.

یعنی طی یک چرخه عملیاتی معمول آن واحد تجاری و یا حداکثر ظرف یک سال مالی قابلیت نقدشدن داشته باشد.

.

موجودی نقد

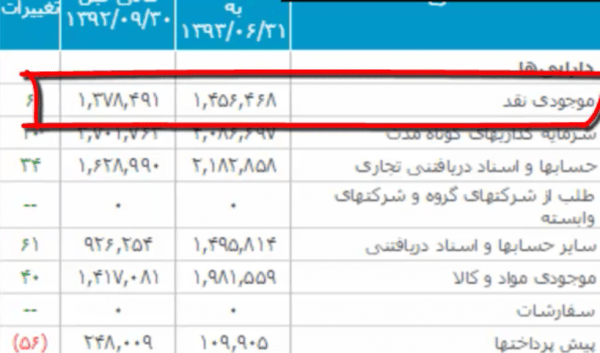

اولین آیتمی که در دارایی های جاری وجود دارد آیتم موجودی نقد است.

موجودی نقد، تمام پول هایی است که شرکت در حساب های خود به صورت ریالی و ارزی دارد.

فرض میکنیم شرکت چند حساب شامل ارز های دلار یا یورو یا درهم دارد.

هریک از شرکت ها یک نرخ تسعیر ارز برای خود در نظر میگیرند که این نرخ در گزارشات شرکت ذکر میشود.

.

پولی که شرکت در حساب های ارزی دارد در نرخ تسعیر مربوطه ضرب میشود و در ترازنامه در قسمت موجودی نقدی به صورت ریالی به ما نشان میدهند.

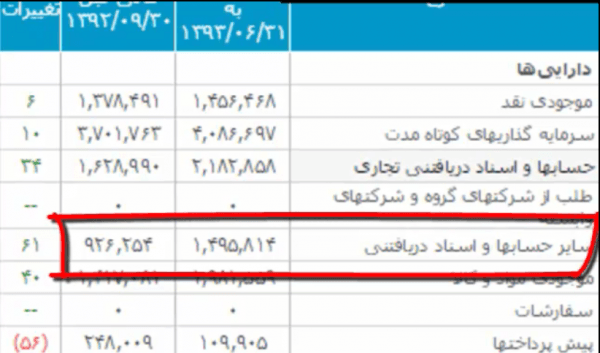

به عنوان مثال در شکرت مذکور ما موجودی نقد نسبت به 9 ماه قبل آن 6 درصد افزایش پیدا کرده است.

این یعنی شرکت از لحاظ مالی وضعیت بهتری پیدا کرده و حساب هایش پرتر شده است.

یعنی توانسته است که فروش بهتر یا بیشتری را داشته باشدکه یک امتیاز مثبت محسوب میشود.

.

تحلیل ترازنامه

.

.

.سرمایه گذاری های کوتاه مدت

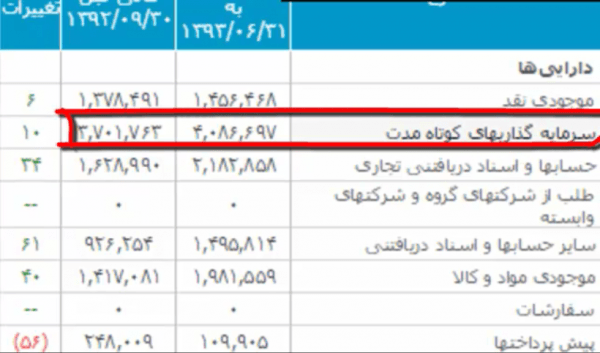

آیتم بعدی سرمایه گذاری های کوتاه مدت است.

سرمایه گذاری های کوتاه مدت یا جاری در نتیجه ی مدیریت وجوه نقد مازاد ایجاد میشود.

مواردی را در قسمت سرمایه گذاری کوتاه مدت لحاظ میگردد که طبق برنامه ریزی شرکت ، نهایتاً تا یک سال مالی تراز نامه این محصولات را به فروش برساند.

سرمایه گذاری کوتاه مدت را به دو دسته عمده تقسیم میکنیم :

- 1- سرمایه گذاری هایی که در بازار سهام صورت میگیرد (سریع المعامله)

- 2- سرمایه گذاری های غیر سریع المعامله

.

.

در نوع اول شرکتی سهام بورسی یک شرکت دیگر را میخرد و انتظار دارد در یک سال مالی جاری این سهم را بفروشد.

چون این سهم در بورس است به آن سریع المعامله میگوییم.

.

نوع دوم معامله غیر سریع المعامله است.

مانند سرمایه گذاری شرکتهایی که خارج از بورس هستند و سپرده گذاری سرمایه گذاری کوتاه مدت در بانک ها.

شرکت یک حساب کوتاه مدت باز میکند و مقداری از وجه نقد را وارد آن حساب میکند که از آن سودی دریافت میکند.

اینکه این سود در کجا نوشته میشود را در ادامه توضیح میدهیم.

شرکت مورد مثال ما همانطور که در تراز نامه میبینیم 10 درصد افزایش سرمایه گذاری های کوتاه مدت داشته است.

یعنی توانسته سرمایه گذاریهای خود را افزایش دهد که یک امتیاز مثبت محسوب میشود.

البته شرکتهای تولیدی بهتر است که در روند تولید خود سرمایهگذاری کنند و در بانک یا بورس خیلی سرمایهگذاری نکنند.

چون هدف این شرکت ها تولید است.

.

.

تحلیل ترازنامه

.

حسابها و اسناد دریافتنی تجاری و طلب از شرکتهای گروه و شرکتهای وابسته

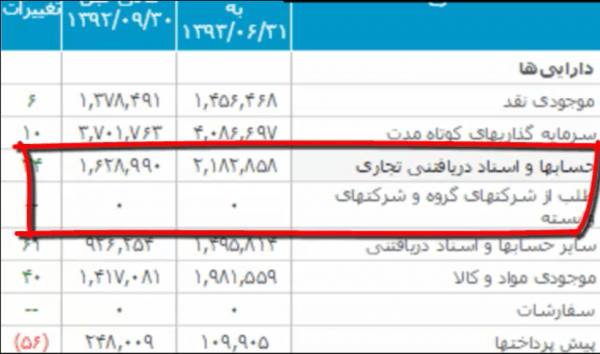

آیتم بعدی که به آن میپردازیم “حسابها و اسناد دریافتنی تجاری” و “طلب از شرکتهای گروه و شرکتهای وابسته” است.

.

این دو آیتم را میتوانیم در یک ردیف قرار بدهیم.

با این تفاوت که شرکت هایی که زیرگروه دارند مثل ایران خودرو که چندیدن شرکت زیر گروه دارد، اگر طلبی از آن شرکت ها دارند باید آنها را در قسمت طلب از شرکتهای گروه و شرکت های وابسته بنویسد و اگر طلبی از شرکت های دیگر دارد باید در قسمت حساب ها و اسناد دریافتنی تجاری بنویسد.

همانطور که در مثال های قبل دیدیم معمولاً حساب ها و اسناد دریافتنی تجاری در قبال فروش کالا یا ارائه خدمات که به صورت نسیه انجام شده به شرکت داده میشود و در این قسمت نوشته میشود.

.

34 درصد افزایشی که در این قسمت برای شرکت مورد مثال ما در ترازنامه درج شده است به این معنی است که یا فروش نسیه بیشتر شده است یا پول یک سری از فروش هایی که انجام شد هنوز وصول نشده و به صورت طلبکار در ترازنامه ها نوشته شده است.

پس هر چه حسابها و اسناد دریافتنی تجاری به سمت صفر میل کند (صفر نمیشود) و درصد تغییرات آن به سمت منفی شدن برود، پارامتر مثبت تری است.

چرا که به این معنی است که شرکت محصول خود را نقداً فروخته و به محض فروش پولش را دریافت کرده است.

.

.

تحلیل ترازنامه

سایر حسابها و اسناد دریافتنی

آیتم بعدی “سایر حسابها و اسناد دریافتنی” که تقریباً شبیه به آیتم قبلی است.

برای تفسیر آن خیلی وارد جزییات نمیشویم چراکه ما نمیخواهیم تراز نامه شرکت را بنویسیم.

فقط میخواهیم آن را بررسی کنیم.

طبق قوانین حسابداری، حساب ها و اسنادی که تجاری است را از غیر تجاری جدا میکنیم.

حسابها و اسناد دریافتنی تجاری را برای شرکتهای تولیدی ، فروش کالا و برای شرکتهای خدماتی ، ارائه خدمات تعریف میکنیم.

.

اگر شرکت پولی غیراز اینها را از خریدارها طلب داشته باشد در سایر حسابها و اسناد دریافتنی جای میگیرد.

مثلا پولی که شرکت بابت حمل و نقل کالا طلب دارد را در قسمت سایر حسابها و اسناد دریافتنی قرار میدهد. جنس این پول ها برای ما فرقی نمیکند اما به هر حال طبق استاندارد باید جدا از هم نوشته شوند.

.

تحلیل ترازنامه

.

.

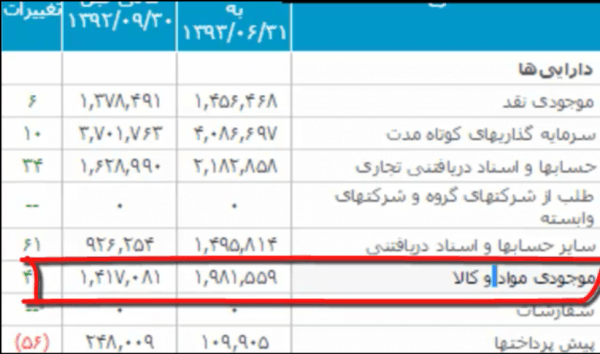

موجودی مواد و کالا

آیتم بعدی موجودی مواد و کالا است.

در تمام شرکت هایی که تولیدی هستند یک انبار اولیه کالا وجود دارد.

این انبار کالا از لحاظ ریالی ارزشی دارد و آنرا در این قسمت درج میکنند.

همچنین کالای تولید شده که شرکت آماده برای فروش دارد اما هنوز فروخته نشده، یک ارزش ریالی دارد.

در نتیجه جزء دارایی های شرکت محسوب میشود و در این قسمت قرار داده میشود.

اینکه در این شرکت مورد مثال ما این آیتم 40 درصد افزایش داشته به این معنی است که یا شرکت نتوانسته مقداری از محصولش را بفروشد و یا اینکه برای تعمیرات اساسی آینده مواد و کالای بیشتری را در انبار ذخیره کرده است و یا اینکه مواد اولیه تولیدی بیشتری در انبار شرکت مانده است.

.

.

به طور کلی بهتر است که این عدد تغییرات زیادی نداشته باشد.

اگر از جنس کالا است بهتر است که به فروش برسد و در قسمت موجودی نقد درج شود.

.

تحلیل ترازنامه

.

.

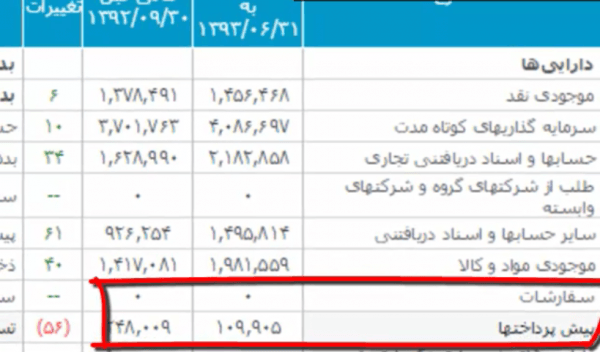

سفارشات و پیش پرداخت ها

دو آیتم بعدی سفارشات و پیش پرداخت ها هستند.

پیش پرداختهای مربوط به هزینههایی که طی یک سال مالی آینده منقضی خواهند شد را به عنوان دارایی جاری طبقهبندی میکنند.

به عنوان مثال اگر شرکتی حق بیمه ای را پرداخت کند و یا پیش پرداختی بابت ساختمان اجاره ای شرکت انجام دهد، این مبلغ را در قسمت پیش پرداخت ها درج میکند.

اگر پولی بابت ساخت یک قطعه یا محصولی که مورد نیاز و استفاده باشد، پرداخت کند، این پول در قسمت سفارشات درج میشود.

بیشتر برای خریدهای خارجی از این قسمت استفاده میشود و خریدهای داخلی در قسمت پیش پرداختها قرار میگیرند.

افزایش یا کاهش این قسمتها هم نشان دهنده این است که شرکت چه هزینهای را برای برپاماندن خودش متحمل میشود.

معمولاً کاهش برای این آیتم بهتر است.

چون به عنوان مثال در پیش پرداخت ها شما اگر مالک یک قطعه شدید بتوانید تمام پول آن را پرداخت کنید خیلی بهتر از آن است که شرکت 20 یا 30 درصد پول سفارش را بدهد و آن قطعه را هم در اختیار نداشته باشد.

.

.

تحلیل ترازنامه

دارایی های غیر جاری نگه داری شده برای فروش

آیتم بعدی که بررسی میکنیم “دارایی های غیر جاری نگه داری شده برای فروش” است.

دارایی هایی مانند زمین که شرکت قصد فروش آن را در سال مالی جاری دارد را در این قسمت درج میکند.

معمولاً این ردیف برای اکثر شکت ها صفر است.

.

تحلیل ترازنامه

.

.

.

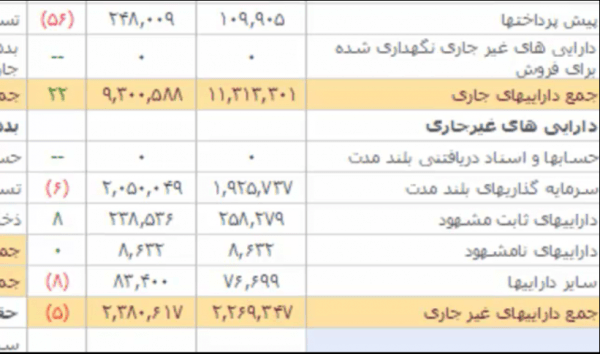

همانطور که در شکل بالا میبینیم جمع دارایی های جاری افزایش یافته است.

این نشان دهنده ی افزایش قدرت موجودی های شرکت است.

در قسمت های بعدی که ما نسبت های مالی را بررسی میکنیم با این اعداد و ارقام سر و کار خواهیم داشت.

درک مفهموم این اعداد باعث میشود که نسبت های مالی را به خوبی درک کنیم و در مقایسه شرکت ها بوسیله نسبت مالی، مشکلی نخواهیم داشت.

2. دارایی های غیر جاری

در ادامه ی این بخش دارایی های غیر جاری را بررسی خواهیم کرد.

برای آیتم های مربوط به دارایی های غیر جاری دقیقاً همان تعاریفی که در قسمت جاری برای هر آیتم داشتیم، خواهیم داشت.

با این تفاوت که دارایی های غیر جاری برای مدت بیش از یک سال مالی هستند.

برای مثال حسابها و اسناد دریافتنی بلند مدت آن هایی هستند که شرکت قرار است در مدت زمانی بیشتر از سال مالی جاری تسویه شوند. طبیعتاً بهتر است که شرکت از این حساب ها نداشته باشد و هر چه را که فروخته است پولش را دریافت کند.

.

سرمایه گذاری های بلند مدت

آیتم بعدی سرمایه گذاری های بلند مدت است.

سر مایه گذاری هایی هستند که شرکت انجام داده است وقصد تسویه یا فروش آن را در سال مالی جاری ندارد.

مثلاً حساب بانکی 5 ساله ای باز کرده است و یا اوراق مشارکت خریده است.

دارایی های ثابت مشهود

آیتم بعدی دارایی های ثابت مشهود است که در مثال های گذشته آن را توضیح دادیم.

دارایی هایی هستند که به منظور استفاده در تولید یا عرضه کالا و خدمات برای مقاصد اداری نگه داری میشوند.

انتظار میرود این داراییها بیش از یک دوره مالی مورد استفاده قرار بگیرند.

دارایی های ثابت به استثناء زمین در طول عمر مفیدشان مستهلک میشوند.

یعنی وقتی ریز یک صورت مالی را بررسی کنیم خواهیم دید که برای مثال اگر هزینه ماشین آلات شرکتی امسال هزار تومان بود، سال بعد این مبلغ را برای ماشین آلات 800 تومان در نظر خواهند گرفت.

.

.

یعنی انتظار داریم که ماشین آلات یا وسایل نقلیه یا اثاثیه شرکت بعد از چند سال استفاده، زمانی میرسد که دیگر قابل استفاده نیستند و باید آن ها را دور بیندازیم.

پس باید هزینه خرید این وسایل را نیز مستهلک کنیم.

اما زمین از این قاعده مستثنا است چراکه ارزش زمین سال به سال نه تنها کاهش نمییابد بلکه افزایش مییابد.

.

.

خیلی از شرکتها برای اینکه درون قوانین بورس بمانند، از طریق تجدید ارزیابی دارایی افزایش سرمایه میدهند.

برای مثال شرکت ایران خودرو ادعا میکند که زمین هایی را که 60 سال پیش متری 1000 تومان خریده است الان متری 2000000 ارزش دارد.

لذا عدد مربوط به دارایی های ثابت مشهود را افزایش میدهد.

برای اینکه جمع دو ستون برابر بماند عدد مربوط به قسمت سرمایه را نیز افزایش میدهد.

اینگونه افزایش سرمایه خیلی مطلوب سهامدار نیست چرا که برای یک شرکت تولیدی مانند ایران خودرو، سود و زیان ناشی از تولید خودرو است نه خرید و فروش زمین.

پس خیلی به دنبال افزایش سرمایه از طریق تجدید ارزیابی دارایی ها نیستیم.

دارایی های ثابت نامشهود

دارایی های ثابت نامشهود نیز در مثال های گفته شده توضیح داده شد.

داراییهای غیرپولی و فاقد ماهیت عینی هستند و بیش از یک سال مالی در سرمایه های شرکت قرار دارند.

به عنوان مثال حق اختراع و نرم افزارهای کامپیوتری و علائم و نام های تجاری و حق آب و برق و گاز و …

داراییهای نامشهود هم طی دوره ی عمر مفید دارایی مستهلک میشوند.

یعنی شرکت ها طبق قانون میتوانند هزینه ی این درایی ها را طی چندین سال مستهلک کنند و به طور کلی حذف کنند.

سایر دارایی ها

سایر دارایی هایی غیر جاری که در ردیف های قبلی نمیگنجد را در قسمت “سایر دارایی ها” قرار میدهیم.

به عنوان مثال اسناد دریافتی بلند مدتی که به کارکنان داده شده است.

مثل وامی که به پرسنل داده شده است و هنوز پول آن به شرکت داده نشده و پرسنل متعهد است که آن ها را در مدتی بیشتر از یک سال مالی به شرکت بازگرداند را در این ردیف قرار میدهیم.

ستون سمت چپ

بدهی ها

اکنون ستون سمت چپ یعنی بدهی ها را بررسی میکنیم.

حساب ها و اسناد پرداختنی تجاری

اولین آیتم حساب ها و اسناد پرداختنی تجاری است که نقطه مقابل حساب ها و اسناد دریافتنی تجاری است.

همینطور بدهی به شرکت ها و گروه های وابسته که در ستون سمت راست این مبالغ را طلبکار بود و در ستون سمت چپ این مبالغ را بدهکار است.

به طور مثال در شرکت مورد مثال ما مشاهده میکنیم که این آیتم 59 درصد کاهش داشته است :

تحلیل ترازنامه

یعنی اینکه شرکت توانسته است بدهی هایش را در سال مالی جاری 59 درصد کاهش بدهد.

یعنی بیش از نیمی از بدهی هایش را پرداخت کرده است که نکته مثبتی است و نشان دهنده قدرت مالی شرکت است.

تاثیر آن را در محاسبه ی نسبت های مالی که جلوتر به آن خواهیم پرداخت، مشاهده خواهیم کرد.

سایر حساب ها و اسناد پرداختنی

سایر حساب ها و اسناد پرداختنی در مقابل سایر حسابها و اسناد دریافتنی قرار میگیرد و تعریفی دقیقا بر عکس آن را دارد لذا از توضیح آن اجتناب میکنیم.

پیش دریافت ها

آیتم بعدی پیش دریافت ها است.

پولهایی هستند که قبل از اینکه شرکت کالا و خدماتش را تحویل مشتری بدهد، از مشتری وصول کرده است.

مانند پیش فروش های انجام شده توسط یک شرکت.

این نکته برای شرکت مفید و مثبت است.

چرا که محصول شرکت آنقدر طرفدار داشته که مشتری حاضر است پول را حتی زودتر از دریافت کالا پرداخت کند.

درست است که این آیتم جزو بدهی های شرکت است ولی پولی است که شرکت دریافت کرده و در موجودی نقد شرکت قرار گرفته و احتمالا توانسته با این موجودی کار کند و یا سرمایه گذاری کوتاه مدت ایجاد کرده و سودش را دریافت میکند و بعد از آن کالا را به مشتری تحویل میدهد.

در قسمت یادداشت های توضیحی که در ادامه توضیح داده خواهد شد، به ریز اشاره میشود که این پیش پرداختها برای چه کسانی هستند.

یادداشت های توضیحی جزو لاینفک صورت های مالی شرکت ها است.

در صورت های مالی حسابرسی شده، حسابرس آیتم به آیتم این موارد را بررسی میکند.

ذخیره مالیات

آیتم بعدی ذخیره مالیات است که در مثال توضیح داده شد.

چون مالیات به شکل آنی حساب وپرداخت نمیشه لذا شرکت مبلغی را که فکر میکند برای مالیات باید کنار بگذارد را در این ردیف قرار میدهد.

سود سهام پرداختنی

آیتم بعدی سود سهام پرداختنی است.

مبلغی است که شرکت طی آخرین مجمع عمومی که برگزار کرده است موظف شده که به سهامدارهایش پرداخت کند.

این آیتم زمانی به عنوان بدهی طبقهبندی میشود که برای مجمع عمومی احتمال تصویبش برای مجمع بعدی وجود داشته باشد.

یعنی وقتی شرکت ها پیش بینی میکنند که یک مقدار سودی را قرار است پرداخت کنند (برای مثال 60 درصد)، آن عدد را در این ردیف ذکر میکنند و ادعا میکند که در سال مالی جاری هم موظفیم که به سهامدارهایمان این مبلغ سود را پرداخت کنیم.

پس این آیتم زمانی بدهی تلقی میشود که تصویب آن توسط مجمع بعدی محتمل باشد.

در غیر این صورت در قسمت حقوق صاحبان سهام این مبلغ درج میشود.

نکته ای که باید به یاد داشته باشیم این است که شرکت ها موظفند تا 4 ماه بعد از تاریخ پایان سال مالی، مجمع عمومی خود را برگزار کنند.

بعد از برگزاری مجمع عمومی، موظفند تا 8 ماه سود سهام را به سهامدار ها پرداخت کنند.

قانون دیگری هم وجود دارد به این صورت که سود سهام تقسیمی برای شرکت هایی که سود ده هستند باید حداقل 10 درصد سود شرکت باشد.

یعنی سود شرکت هرچقدر که بود، EPS باید حداقل 10 درصد آن را شامل شود.

تسهیلات مالی دریافتنی

آیتم بعدی تسهیلات مالی دریافتنی است که تحت عنوان وام آن را شناختیم.

وام های کوتاه مدتی که قرار است در مدت یک سال تسویه شوند را در این قسمت قرار میدهند.

این که نرخ سود چقدر بوده ، کارمزد تسهیلات چقدر بوده ، ارزی یا ریالی بوده و یا با سود یا بدون سود بوده، همه ی اینها در قسمت یادداشت های توضیحی مندرج خواهد شد.

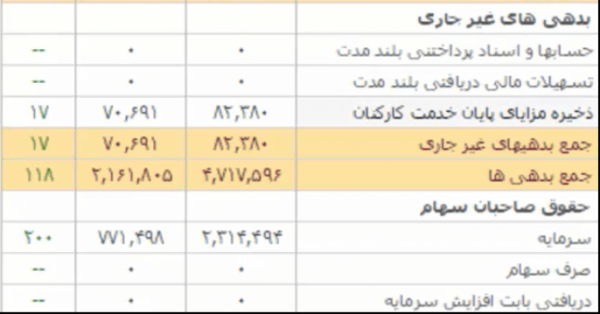

اسناد و حسابهای پرداختنی بلند مدت

آیتم بعدی اسناد و حسابهای پرداختنی بلند مدت هستند که بازپرداخت آنها بیش از یک سال مالی طول خواهد کشید.

همانطور که میبینید برای این شرکت این مبلغ صفر است که نکته مثبت و خوبی است.

تحلیل ترازنامه

تسهیلات مالی دریافتنی بلند مدت

آیتم بعدی تسهیلات مالی دریافتنی بلند مدت است.

وام هایی هستند که شرکت بیش از یک سال مالی مهلت دارد تا آن ها را تسویه کند.

باز هم برای این شرکت صفر است که نکته خوبی است.

ذخیره مزایای پایان خدمت کارکنان

آیتم بعدی ذخیره مزایای پایان خدمت کارکنان است.

طبق قانون کار، در صورت خاتمه قرارداد هر کارفرما با کارگر، کارفرما مکلف است که به ازای هر یک سال یا بیشتری که در آن شرکت کار کرده است، یک ماه حقوق را به عنوان مزایای پایان کار به کارگر پرداخت کند.

یک سری از شرکت این مزایا را سال به سال در طول خدمت به پرسنل خود پرداخت میکنند که این کار اصلاً به نفع کارگر نیست.

ولی شرکت های بورسی که باید قوانین را دقیق رعایت کنند ، هر سال برای پرسنل خود مزایای پایان خدمت را در صورت مالی به عنوان بدهی نگه میدارند.

برای مثال فردی بعد از 30 سال بازنشسته میشود.

طبق قانون باید حداقل 30 ماه معادل آخرین حقوقش را از شرکت به عنوان مزایا دریافت کند.

البته بعضی از شرکت ها تا 3 ماه بیشتر از این مقدار هم این مزایا را پرداخت میکنند.

البته اگر رقم این مزایا از یک حدی بالاتر نرود.

این آیتم برای شرکت ها طبیعتاً باید رو به افزایش باشد.

مگر اینکه در یک سال مالی خاصی تعداد زیادی از پرسنل آن شرکت بازنشسته شوند.

در آنصورت این ذخیرهی مزایا دیگر ذخیره نبوده و از موجودی نقد به کارگران پرداخت شده.

در نتیجه مبلغ این آیتم کم میشود.

2. حقوق صاحبان سهام

اکنون به قسمت حقوق صاحبان سهام میرسیم.

تحلیل ترازنامه

معمولاً سه آیتم در این قسمت برای شرکت ها پر و شامل عدد است.

سرمایه

اولین آیتم سرمایه است که قبلاً توضیح دادیم که به چه شکل تعریف میشود.

در شرکت شیران این سرمایه در سال مالی جاری 200 درصد افزایش داشته است.

اندوخته ی قانونی

آیتم دوم اندوخته ی قانونی است.

طبق قانون تجارت ایران، شرکت ها باید 5 درصد سود خالص خودشان را هر سال تا زمانی که عدد اندوخته ی قانونی به 10 درصد سرمایه برسد را در قسمت اندوخته ی قانونی ذخیره کنند.

با این مبلغ هیچ کار خاصی نمیتوان انجام داد یعنی نه قابل تقسیم است و نه قابل سرمایه گذاری.

این پول باید تا زمان انحلال شرکت نگه داشته شود و بعد از انحلال شرکت بین سهامداران تقسیم شود.

معمولاً همه شرکت ها به زودی به این 10 درصد سرمایه میرسند.

مگر اینکه شرکت تازه تاسیس باشد و بخواهد 5 درصد در هر سال این پول را جمع کند.

در شرکت مثال ما هم همانطور که میبینید 10 درصد سرمایه در این قسمت قرار داده شده است.

سود و زیان انباشته

قسمت آخر هم سود و زیان انباشته یک شرکت است.

یعنی سودی که از سالیان گذشته به صورت انباشته نگه داری شده.

همینطور سود سال مالی جاری نیز در این قسمت قرار داده میشود.

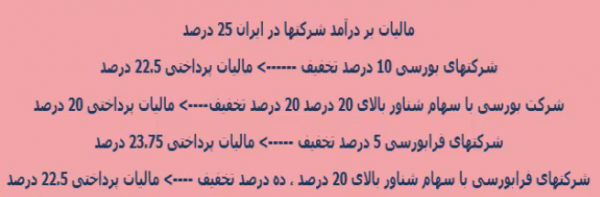

مالیات

در انتهای این قسمت میخواهیم بحث مالیات را برای شرکتهای بورسی را با جزئیات بیشتری بررسی کنیم.

نرخ مالیات بر درآمد شرکت ها در ایران 25 درصد است.

شرکت های بورسی و فرابورسی یک سری معافیتهایی دارند.

کلیه شرکت های بورسی 10 درصد از این 25 درصد را تخفیف میگیرند.

یعنی 2.5 درصد تخفیف میگیرند و پرداخت مالیاتی برای این شرکت ها 22.5 درصد میشود.

به شرکت های فرابورسی 5 درصد تخفیف روی این 25 درصد مالیات، تعلق میگیرد.

یعنی این شرکت ها 23.75 درصد مالیات پرداخت میکند.

شرکت های بورسی که سهام شناور آنها بیشتر از 20 درصد سهامشان باشد، بجای 10 درصد، 20 درصد تخفیف میگیرند و 20 درصد مالیات پرداخت میکنند.

شرکت های فرابورسی که سهام شناور آنها بیشتر از 20 درصد سهامشان باشد، بجای 5 درصد ، 10 درصد تخفیف میگیرند و 22.5 درصد مالیات پرداخت میکنند.

تحلیل ترازنامه

سهام شناور

اما سهام شناور یا Free Float را در سایت TSE میتوانیم برای هر شرکت مشاهده کنیم.

مثلاً برای شرکت شیران سهام شناور 11 درصد است :

.

تحلیل ترازنامه

پس شیران یک شرکت بورسی است و تا بدینجا 10 درصد تخفیف دارد.

سهام شناور آن بیشتر از 20 درصد نیست پس نهایتاً همان 10 درصد تخفیف شاملش میشود

یعنی به جای 25 درصد باید 22.5 درصد مالیات بپردازد.

علاوه بر اینها اداره مالیات یک سری امتیازات به شرکت ها میدهد.

به این صورت که اگر شرکتی محصول خود را در بورس کالا بفروشد، 10 درصد از سود فروش کالا در بورس کالا، معاف از مالیات خواهد بود.

آیتم های دیگری که معاف از مالیات هستند عبارتند از:

- سود سپرده گذاری های بانکی

- سود اوراق مشارکت

- سود سرمایه گذاری در سهام شرکت ها

نکته مهم دیگر درآمد های صادراتی است.

سود ناشی از صادرات شرکت ها صد در صد معاف از مالیات میباشد.

.

پس اگر بخواهیم مالیات یک شرکت را حساب کنیم باید ببینیم بورسی است یا فرابورسی؟

در بورس کالا محصولش را ارائه میدهد یا خیر؟

چقدر از محصولاتش صادراتی است؟

خیلی لازم نیست که نحوه محاسبه مالیات را بدانیم چراکه محاسبه ی آن وظیفه ما نیست و بر عهده ی اداره مالیاتی کشور است و دانستن قوانین مالیاتی تا همین جا برای ما کافی است.

• فایل های مرتبط با تحلیل ترازنامه

5 فاکتور مهم در ترازنامه شرکت ها (۴ صفحه)

ترازنامه شرکت ها (۳ صفحه)

• فایل های صوتی مرتبط با تحلیل ترازنامه

۱- تجزیه و تحلیل تراز نامه

سلام

فقط میتونم بگم خدا رحمت کنه امواتتون رو

خدا بیامرزه رفتگان تون رو

خیلی ممنون

باسلام وخسته نباشید

خیلی خیلی ممنونم میشود گفت خیلی از تحلیلها را مشاهده کردم ولی یادگرفتن به این راحتی نبود بسیار عالی بررسی نمودید سپایگزارم وموفقیت شما را از خداوند خواهانم

سلام.تشکر میکنم ازتون به خاطر اموزش های خیلی خوبی که میدین و زحمتی که میکشین .من تا قبل از این از سایت ها و کتاب های اموزشی سعی کردم این مطالبو یاد بگیرم ولی برام غیر قابل فهم بودن تا اینکه با سایت شما اشنا شدم خیلی ممنونم ازتون

عالی بود .سایت های زیادی رو دیدم از کارگزاری ها تا سایت های مرتبط ولی شما بی نظیر هستید .

خدا قوت و دمتون گرم.

ممنون از زحمتهایی که برای آموزش میکشید یه جا توی این مقاله گفته شده که : سود شرکت هرچقدر که بود، EPS باید حداقل 10 درصد آن را شامل شود. فکر کنم بجای EPS باید نوشته شود DPS

باز هم متشکر از سایت خوبتون

خیلی خیلی ممنونم و تشکر میکنم . من کم نظر میزارم روی سایتی. ولی مطالب شما خیلی عالی و به زبان ساده گفته شده. و موضوعاتی که میگین هیچ کجایی در موردش حرف نزدن و فقط شما وارد شدین و به شکل عالی باز هم ادامه بدین تحلیل های بنیادی رو

سلام – ممنون از شما – نظر لطف شماست

خیلی خوب بود از کدام قسمت بفهمیم که سهام یک شرکت ارزنده هست و ارزش افزوده بهتری دارد یعنی آینده دار است

سلام ممنون از آموزش مفید شما

اطلاعات جامع و کاملی بود تشکر می کنم امیدوارم همیشه قلمتان توانا باشد.