برآورد پارامتر های ریسک و هزینه سرمایه

پارامتر های ریسک و هزینه سرمایه از مهمترین اندازهگیریهایی است که افرادی که در زمینه سرمایهگذاری حرفهای هستند انجام میدهند. آنها میدانند چه هزینهای میکنند و چقدر بابت آن ریسک میکنند. در ادامه شما را با مهمترین پارامترهای برآورد این ریسک و هزینه سرمایه آشنا میکنیم. پیشنیاز مطالعه این مقاله مطالعه مقالات دیگر سایت الف بورس همچون انواع ریسک اوراق بهادار با درآمد ثابت، ارزشیابی سهام قسمت اول و دوم، نقشها و کارکردهای نهادهای مالی، مدلهای ریسک در اقتصاد و نرخ بهره است. شما میتوانید با مطالعه این مقالات و دیگر مقالات این سایت به یکی از حرفهای های این صنعت تبدیل شوید.

فهرست مطالب . . .

- مفهوم پارامتر های ریسک و هزینه سرمایه

- نظریه ساختار سرمایه با کمک پارامتر های ریسک و هزینه سرمایه

- نظریه سود خالص

- مفروضات

- نظریه سود عملیاتی

- نظریه میلر و مودیلیانی و پارامتر های ریسک و هزینه سرمایه

- هزینه صاحبان سرمایه از دید میلر و مودیلیانی

- دیدگاه جاری ساختار سرمایه با توجه به پارامتر های ریسک و هزینه سرمایه

- هزینه سرمایه صاحبان سهام

- استفاده از مدلهای تنزیلی

- استفاده از مدل قیمتگذاری داراییهای سرمایهای با توجه به پارامترهای ریسک و ساختار سرمایه

- استفاده از صرف ریسک

- نرخ بازده بدون ریسک

مفهوم پارامتر های ریسک و هزینه سرمایه

شرکتها ذینفع فراوانی دارند. به طور کلی میتوان گفت هدف یک شرکت افزایش ثروت سهامداران است. اما از این هدف نمیتوان غافل شد که باید مطالبات سایر ذینفعان نیز به شکل کامل پرداخت شود. زمانی که درباره بازده موردنیاز سهامداران بحث میشود؛ صرف ریسک مورد توجه آنان قرار میگیرد. در اقتصاد به بازده مورد انتظار سهامداران، هزینه سرمایه صاحبان سهام گفته میشود.

به عبارت دیگر هزینه سرمایه صاحبان سهام بازدهی است که آنان انتظار دارند شرکت در طی دورهای یک ساله به آنها بدهد. درواقع این همان سودی است که شرکت باید بابت تأمین مالی شرکت به سهامداران پرداخت نماید. مفهوم سرمایه در این بخش به تمام داراییهای بلندمدت شرکت گفته میشود. هزینه منابع مالی در مفهوم هزینه سرمایه به پرداختهای نقدی شرکت محدود نمیشود. بلکه تمام هزینههای آشکار یا پنهانی که شرکت از طریق عملیات بلندمدت برای بازپرداخت به دارندگان منافع شرکت متحمل میشود. منابع مالی بلندمدت منابعی است که سهامداران یا سایر ذینفعان وارد شرکت کردهاند.

در بندهای قبلی به مطالبات سهامداران اشاره شد. در حالی که بستانکاران نیز انتظار دارند اصلوفرع وجوه خود را با کمترین ریسک ممکن دریافت کنند. بدهیها را تحت عنوان هزینه بدهیها میشناسیم. فرض کنید منابع مالی شرکت یک سبد است. هزینه این سبد از طریق میانگین موزون هر یک از منابع مالی شرکت حاصل میشود. در این صورت تحلیل درست منابع مالی و ساختار سرمایه به شرکتها کمک میکند تا هزینه سرمایه خود را برآورد کنند.

نظریه ساختار سرمایه با کمک پارامتر های ریسک و هزینه سرمایه

در صورتی که مقالات ارزشیابی سهام را مطالعه کرده باشید؛ به احتمال زیاد ساختار سرمایه را یکی از مشکلترین مبحثها میدانید. نظریاتی که در این زمینه مطرح شدهاند بسیارند. هر کدام نیز مفروضات خاص خود را دارد. بسیاری از این نظریات که طی نیم قرن اخیر ایجاد شدهاند؛ به برسی اثر اهرم مالی به ساختار سرمایه و آثار آن به ارزش شرکت پرداختهاند. دقت داشته باشید ما هیچکدام را رد یا تأیید نمیکنیم. چراکه هر کدام باید در جای مناسب استفاده شود.

نظریه سود خالص

این تفکیک توسط دیوید دوراند انجام شده است. مفروضات مشابه و نتایج متفاوت از مهمترین المانهایی است که باید در طی این نظریهها به آن توجه کنید. دقت داشته باشید که پارامتر های ریسک و هزینه سرمایه در این نظریهها تفاوتهای بنیادی با هم دارند.

مفروضات

نرخ مالیات و هزینه مبادلات در بازارهای اوراق بهادار صفر است. سود قبل از بهره و مالیات ثابت است. کل سود نیز تقسیم میشود. نرخ بدهیها ثابت و مستقل از حجم بدهیها است. تمام منابع تأمین مالی به منظور خرید داراییهای عملیاتی استفاده میشود که با میزان داراییهای ثابت برابر است. ریسک تجاری شرکتها (مدلهای ریسک در اقتصاد) یکسان است. بازارهای مالی از نظر اطلاعات و تأمین مالی کامل هستند. یعنی تمام شرکتها میتوانند از منابع مالی خود بدون هیچ محدودیتی استفاده نمایند. گردش اطلاعات در بازارمانی نیز به درستی انجام میشود. ارزش شرکت نیز از طریق مدل رشد، صفر میباشد.

با توجه به مفروضات این نظریه که در مقاله پارامتر های ریسک و هزینه سرمایه به آن اشاره کردیم؛ میتوان گفت:

با افزایش حجم بدهیها میانگین موزون هزینه سرمایه شرکت کاهش مییابد. زمانی هم که هزینه سرمایه شرکت کاهش یابد؛ ارزش شرکت افزایش مییابد. آن هم به دلیل اینکه از مدل قیمتگذاری با رشد ثابت استفاده شده است.

نظریه سود خالص نمودار یک

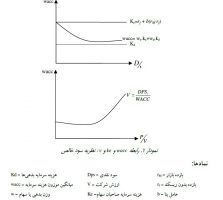

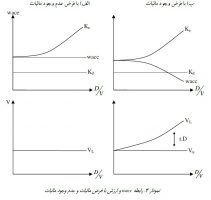

در این نظریه هزینه سرمایه صاحبان سهام و بدهیها ثابت است. تنها میانگین موزون هزینه سرمایه کاهش مییابد. آن هم به دلیل استفاده بیشتر از اهرم بدهی است. با استنباط به این نظریه میتوان گفت اهرم مالی موجب افزایش ارزش شرکت میشود. نمودار زیر نشان دهنده رابطه میانگین موزون هزینه سرمایه با D/V و V است.

این نمودار نشان میدهد با افزایش نسبت بدهیها، میانگین موزون هزینه سرمایه کاهش مییابد. همزمان با این کاهش ارزش شرکت افزایش مییابد. به نمودار دوم این بخش نیز توجه نمایید.

نظریه سود خالص نمودار دو

نظریه سود عملیاتی

نظریه سود عملیاتی نیز مانند نظریه سود خالص، پارامتر های ریسک و هزینه سرمایه متفاوتی دارد. این نظریه ادعا میکند تغییر در ساختار سرمایه و افزایش اهرم مالی تأثیر خاصی بر ارزش شرکت ندارد. در واقع با افزایش اهرم مالی شرکت، تنها ریسک حقوق صاحبان سهام افزایش مییابد. با افزایش این ریسک اما هزینه سرمایه کل ثابت میماند. مهمترین دلیل این نظریه نیز این است که حجم بیشتر بدهیها ممکن است باعث کاهش میانگین موزون هزینه سرمایه شود.

در این حالت افزایش بدهیها باعث میشود ریسک بدهی شرکت زیاد شود. در نهایت این دو عامل تأثیری بر میانگین موزون سرمایه نخواهند داشت. چراکه تأثیر یکدیگر را خنثی میکنند. در نتیجه هنگامی که نسبت بدهیها افزایش یابد؛ ارزش کل دارایی تأثیر پذیر نخواهد بود. نمودار دوم نظریه سود خالص رابطه میان KE، Wacc، D/V و V را نشان میدهد. این نمودار به ما میگوید افزایش بدهی تأثیری بر ارزش کل دارایی ندارد و تنها هزینه سرمایه صاحبان سهام را افزایش میدهد.

نظریه میلر و مودیلیانی و پارامتر های ریسک و هزینه سرمایه

در سال 1958 بود که میلر و مودیلیانی مبحث نامربوط بودن تصمیمات ساختار سرمایه بر ارزش کل شرکت را ارائه دادند. مفروضات این نظریه با نظریات سود عملیاتی و سود خالص متفاوت است. میلر و مودیلیانی معتقد بودند افزایش حجم بدهیها میتواند موجب ناتوانی در بازپرداخت حقوق و دستمزد شود. این مورد میتواند نارضایتی در شرکت را در پی داشته باشد. این مورد یکی از مفروضات این نظریه میباشد. با توجه به این مفروض، میتوان گفت هزینههای ورشکستگی افزایش مییابد و سهامداران مجبور هستند هزینه های نمایندگی را صرف کنند. دقت داشته باشید که این کار کنترل آنها را روی شرکت افزایش و ارزش داراییها را کاهش میدهد.

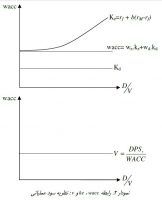

به نمودار زیر توجه کنید. این نمودار نشان میدهد با افزایش حجم بدهی ارزش شرکت به شکل اهرمی افزایش مییابد. این افزایش به دلیل مزیت مالیاتی آن است. این افزایش تا زمانی ادامه مییابد که نقطه Wacc به حداقل خود برسد. با افزایش بحران مالی، این شاخص شروع به افزایش میکند. تأثیر این افزایش بر دارایی شرکت معکوس است.

پارامتر های ریسک و هزینه سرمایه دیدگاه MM و

معادله هزینه سرمایه

با توجه به این مفروضات میتوان دریافت افزایش بدهی در ساختار سرمایه تأثیری بر ارزش ندارد. با فرض عدم پرداخت مالیات، ارزش شرکت و هزینه سرمایه بههیچوجه متأثر از ساختار سرمایه نمیشود.

هزینه صاحبان سرمایه از دید میلر و مودیلیانی

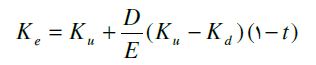

از دیدگاه آنها شرکتهایی که هزینه سرمایه صاحبان سهام آنها از طریق معادلات زیر به دست میآید:

هزینه صاحبان سهام

در ادامه این نظریه شاهد انتقادات شدیدی بود. انتقاداتی که بیشتر بر مفروضات این نظریه بود. در صورتی که عامل مالیات را وارد این نظریه کنیم؛ شرکتهایی که از اهرم بیشتری استفاده میکردند؛ ارزششان از شرکتهای غیر اهرمی بیشتر بود. آن هم به این دلیل که هزینه بدهی مالیات را کاهش میدهد. همچنین جریانهای ورودی بیشتری برای سهامداران ایجاد میکند. با توجه به این مورد میتوان تنها تفاوت میان شرکتهای اهرمی و غیر اهرمی در ارزش را ارزش فعلی صرفهجویی مالیاتی دانست. معادله هزینه سرمایه صاحبان سهام شرکتهایی که از اهرم مالی استفاده میکنند به شکل زیر است:

نمودار بعدی که در مقاله پارامتر های ریسک و هزینه سرمایه به آن اشاره میکنیم؛ نشان دهنده رابطه میان Wacc، Vu و Vc است. این نمودار میگوید با افزایش بدهی تنها شاخص KE افزایش خواهد یافت. بر اساس نظریه سود خالص ارزش شرکت ثابت میماند. نمودار (ب) نیز میگوید با افزایش حجم بدهیها، شاخص Wacc نزولی میشود. در این نمودار تفاوت میان شرکتهای اهرمی و غیر اهرمی نشان داده شده است.

با مالیات و بی مالیات

دیدگاه جاری ساختار سرمایه با توجه به پارامتر های ریسک و هزینه سرمایه

مفروضات MM میگوید سود قبل از بهره و مالیات ثابت است. در عمل اما شرکتهایی که بدهیهای زیادی دارند با مشکلات بسیاری رو به رو هستند:

این شرکتها هنگام رکود اقتصادی به سختی سرمایه عملیاتی ایجاد میکنند. ناتوانی در ظرفیتسازی موجب میشود افت بازده سرمایهگذاری میشود.

مدیران شرکت زمانی که بدهی زیاد باشد؛ بیشترین مشکل را برای کسب درآمد و تصفیه هزینههای بهره دارند.

هزینه سرمایه صاحبان سهام

همانطور که ذکر کردیم این هزینه حداقل بازدهی است که سرمایهگذاران انتظار دارند عایدشان شود. برای این کار میتوان از سه روش استفاده کرد:

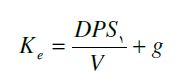

استفاده از مدلهای تنزیلی

از طریق مدلهای تنزیلی به خصوص گردون میتوان هزینه صاحبان سهام را به دست آورد. معادله برآورد هزینه صاحبان سهام به شکل زیر است. دقت داشته باشید که از این معادله زمانی استفاده میشود که میخواهیم عملکرد شرکت را ارزیابی کنیم.

مدل تنزیلی و پارامتر های ریسک و هزینه سرمایه

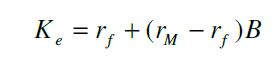

استفاده از مدل قیمتگذاری داراییهای سرمایهای با توجه به پارامترهای ریسک و ساختار سرمایه

این مدل بیشترین استفاده در ارزیابی حقوق صاحبان سرمایه است. در مقالات قبلی درباره مدل CAMP و معادله بازده سهام مطالبی گفتیم. معادله اصلی قیمتگذاری به شکل زیر است.

مدل قیمت گذاری دارایی سرمایه ای

استفاده از صرف ریسک

نرخ بازده بدون ریسک

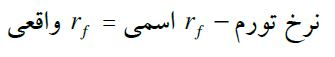

یکی از پارامتر های ریسک و هزینه سرمایه نرخ بازده بدون ریسک است. این نرخ همان حداقل بازدهی است که از دارایی یا اوراق بهادار بدون ریسک به دست میآید. این نرخ در برسی جریانهای ورودی و نرخ تنزیل مهم است. دقت داشته باشید که نرخ تنزیل و جریانهای ورودی شرکت هر دو از تورم تأثیر میگیرند. در حقیقت به هزینهای که طی یک دوره مشخص برای فعالیتهای اقتصادی استفاده میشود را نرخ بازده بدون ریسک میگویند. این نرخ با کاهش یا افزایش قیمتها نوسان پیدا میکند.

دانشمندان علم اقتصاد نرخ بهره را به دو گروه نرخ بهره اسمی و نرخ بهره واقعی تقسیم میکنند. اورینگ فیشر یکی از دانشمندانی است که نظریات بسیاری درباره پول ارائه کرده است. او معتقد است نرخ بهره واقعی همان نرخ بهرهای است که تورم مورد انتظار به آن افزوده میشود. معادله فیشر به شکل زیر است:

معادله فیشر

به شکل کلی عواملی همچون تورم مورد انتظار، ثروت عمومی جامعه، نرخ بازده مورد انتظار از سایر سرمایهگذاری مالی و نقد شوندگی اوراق قرضه بر نرخ بازده بدون ریسک تأثیر میگذارند.

پارامتر های ریسک و هزینه سرمایه تأثیر به سزایی روی رفتار مالی صاحبان سرمایه دارند. البته عوامل متفاوتی روی رفتار آنها تأثیر گذارند. توجه داشته باشید که میتوانید بسیاری از این عوامل را در الف بورس بخوانید و بیاموزید. از جمله مقالاتی که به شما در این زمینه کمک میکند میتوان به نرخ بهره، مدلهای ریسک در اقتصاد و روشهای ارزشیابی سهام قسمت اول و دوم اشاره کرد.