اوراق قرضه و مشارکت؛ هرآنچه باید بدانید!

اوراق قرضه در اقتصاد مفهوم گستردهای دارد. مفهومی که بخش بزرگی از اقتصاد را تشکیل میدهند. در این مقاله قصد داریم شما را با مهمترین مفاهیم این اوراق آشنا کنیم. همانطور که در مقالات قبلی شما را با مهمترین مفاهیم آموزش اقتصاد از پایه آشنا کردیم؛ در این مقاله الف بورس نیز آموزش این اوراق را به شما خواهیم داد.

فهرست مطالب . . .

- اوراق قرضه و ویژگیهای آن

- مزایا

- معایب

- انواع اوراق قرضه

- نحوه انتشار اوراق دولتی

- انواع بازده اوراق قرضه

- نرخ بازده جاری

- نرخ بازده تا سررسید

- مزایای اوراق قرضه از دید ناشر و سرمایهگذار

- سازوکار موجود برای انتشار اوراق در بازار اولیه و ثانویه

- ویژگیها و انواع اوراق مشارکت

- آشنایی با عملیات جداسازی اوراق قرضه از سود آن

اوراق قرضه و ویژگیهای آن

این اوراق به اوراقی میگویند که صادرکننده تعهد میکند تا سررسید سودی به شما بدهد. این سود برابر با قیمت اسمی ضرب در نرخ سود است. دارنده این اوراق بستانکار است و رابطه مالکانه با شرکت ندارد. ریسک کمتر نسبت به سهام عادی و ممتاز از مهمترین ویژگیهای این اوراق است. این اوراق ربوی و انتشار آنها از نظر اسلام حرام است.

مزایا

این اوراق ارزانترین منبع مالی است همچنین از نظر مالیاتی بهصرفه است. انتشار این اوراق بهتر از وامهای کوتاهمدت است و نیاز به تمدید ندارد. نوع بازخرید این اوراق زمانی که نرخ بهره کاهش مییابد؛ قابل بازخرید هستند. این اوراق را باید با نرخ بهره کمتر جایگزین کرد. زمانی که نرخ بازده سرمایهگذاری شرکت بیشتر از نرخ بهره این اوراق باشد؛ انتشار این اوراق مطلوب است. چراکه برای شرکت اهرم مالی ایجاد میکند. دارندگان این اوراق حق رأی ندارند بنابراین کنترل شرکت را تحت تأثیر قرار نمیدهند.

معایب

شرکتها باید اصل بهره اوراق را پرداخت کنند. این کار آنها را با ریسک ورشکستگی مواجه میکند. در صورتی که نرخ بازده سرمایهگذاری کمتر از نرخ بهره اوراق باشد؛ منجر به کاهش سود هر سهم میشود. با انتشار این اوراق نسبت بدهی افزایش مییابد. ظرفیت استقراض شرکت کاهش مییابد. با انتشار اوراق جدید نیز نرخ بهره اوراق جدید بیشتر خواهد بود.

مزایا و معایب اوراق قرضه

انواع اوراق قرضه

به اوراقی که توسط دولتها منتشر میشوند؛ اوراق دولتی گفته میشود. دقت داشته باشید که این اوراق به واحد پول همان کشور منتشر میشود. این به این معنی است که ریسک نکول ندارد ولی ریسک نرخ بهره خواهد داشت.

نوع دیگری از اوراق به اوراق خزانه معروف است. این اوراق با سررسید کمتر از کمتر از یک سال و بدون کوپن نرخ بهره که به کسر صادر میشود.

به اوراق با سررسید 2 تا 5 سال Note گفته میشود.

Bond به اوراقی گفته میشود که نرخ آن با تورم تعدیل میشود. سررسید این اوراق بین 20 تا 30 سال است.

نحوه انتشار اوراق دولتی

حراج تک قیمتی: این اوراق به یک قیمت فروخته میشود.

حراج چند قیمتی: این اوراق به چند قیمت فروخته میشود.

سیستم حراج ویژه: این کار در شرایط مناسب بازار به حراج گذاشته میشود.

سیستم حراج مطابق با سیستم قبلی

آشنایی با ساختار کوپن این اوراق

ساختار نرخ اوراق قرضه

پرداخت سود به شکل دورههای شش ماهه Strait Bond

اوراق بدون کوپن Pure Discount Security

نرخ این کوپنها طی زمان افزایش مییابد. Step Up Note

Deferred Coupon Bond پرداخت کوپن به تعویق میافتد. به دلیل استفاده از نرخ بهره مرکب میزان پرداختیها افزایش مییابد. بعد از تعویق در پرداخت، مابقی پرداختها منظم میشود. اوراق با نرخ متغیر که با نرخ شخصی تغییر میکند.

نرخ اوراق به شاخص به شکل معکوس است. به شکلی که نرخ بهره پایه اوراق کم و نرخ بهره اوراق افزایش مییابد. این اوراق با نرخ تورم تعدیل میشوند. حداکثر نرخ بهره اوراق را Cap و حداقل آن را Floor میگویند. در صورتی که نرخ بهره کمتر از حداقل باشد؛ حداقل بهره و زمانی که نرخ بالاتر از سقف نرخ بهره باشد؛ سقف پرداخت میشود. زمانی که هر دو این محدودیتها را داشته باشید؛ Collar گفته میشود.

انواع بازده اوراق قرضه

نرخ بازده جاری

عبارت است از بهره سالیانه اوراق مستقیم بر قیمت بازار

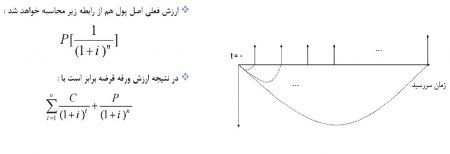

نرخ بازده تا سررسید

این نرخ تا سررسید بازدهی سالیانه است. این نرخ تا سررسید همان نرخ بازده داخلی است که جریان نقد خروجی آن، قیمت بازار اوراق و جریانهای نقد ورودی حاصل از این اوراق شامل بهره سالیانه سالهای مختلف و ارزش اسمی اوراق است که در سررسید دریافت میشود.

محاسبه نرخ اوراق بهادار

ارزش ذاتی اوراق قرضه برابر با مجموع ارزش فعلی بهرههای پرداختی تا سررسید و مبلغ اسمی است. این پرداخت سر سررسید انجام میگیرد.

ارزش ذاتی اوراق قرضه

مزایای اوراق قرضه از دید ناشر و سرمایهگذار

سرمایهگذار میتواند اوراق را تبدیل به سهام کند. همچنین او میتواند اوراق را به فروش برساند. در شرایطی که این مزایا در اختیار سرمایهگذار است؛ قیمت این اوراق بالاتر از قیمت اوراق بدون مزایا است.

از مزایای ضمنی این اوراق که متعلق به ناشر است میتوان به قابل بازخرید بودن قبل از سررسید اشاره کرد. اختیار پرداخت زودتر از موعد در وامهای استهلاکی و وجوه استهلاکی تسریعی به منظور بازخرید اوراق از دیگر این مزایا است. همچنین این اوراق سقف نرخ بهره دارد.

از مهمترین روشهای خرید این اوراق توسط سرمایهگذاران نهادی میتوان به خرید اعتباری، ودیعه گذاری سهام و قراردادهای بازخرید سهام اشاره کرد.

سازوکار موجود برای انتشار اوراق در بازار اولیه و ثانویه

این اوراق به طور کلی توسط سرمایهگذاران نهادی در عرضههای خصوصی که بیشتر از عرضه اولیه است خریداری میشود. در بازار اولیه شرکتهای تأمین سرمایه حتماً باید حضور داشته باشند. آنها از طریق ارائه مشاوره، بازاریابی و تعهد پذیرهنویسی به فروش میرسانند. در بازار ثانویه نیز اوراق مشارکت به شکل عمده در فرا بورس به فروش میرسد. این کار در سیستم معاملاتی مظنه دار و سفارش مدار به فروش میرسد. دقت داشته باشید که اوراق خزانه در بازارهای پیوسته و مظنه دار با نقد شوندگی بیشتر و اوراق شهرداری و شرکتی در بازارهای سفارش مدار به فروش میرسد.

ویژگیها و انواع اوراق مشارکت

اوراق مشارکت به اوراقی میگویند که بر پایه عقد مشارکتی جهت تأمین مالی صادرکنندگان منتشر میشود. توافق میان سرمایهگذار و انتشاردهنده بر حسب میزان شراکت در سود و زیان متفاوت است. در پایان دوره مالی این سود و زیان محاسبه و پرداخت میشود.

از انواع اوراق مشارکت میتوان به اوراق دولتی، شرکتها و سایز مراکز دولتی و اوراق قابلتبدیل و تعویض اشاره کرد.

اوراق مشارکت کاملاً حلال است. ناشر در در پروژههایی که نرخ بازدهی مثبت دارند؛ سرمایهگذاری میکنند. دقت داشته باشید که از این اوراق نمیتوان در جای دیگر به جر پروژههای خاص استفاده کرد. به همین شکل وجوه آن را نیز نمیتوان در جای دیگر استفاده کرد.

داراییهای مختلف همچون داراییهای واقعی و مالی توانایی پشتیبانی اوراق را دارند. این در حالی است که برخی اوراق این پشتوانه را ندارند. در زمان پرداخت نیز ابتدا حق دارندگان اوراق دارای پشتیبانی پرداخت میشود.

آشنایی با عملیات جداسازی اوراق قرضه از سود آن

مؤسسات تأمین مالی با جداسازی کوپن اوراق از اصل آن با سررسیدهای متفاوت توانستند آنها را دوباره به خریداران بفروشند. مثال: اوراق ده ساله هر شش ماه یک بار سود دارد. 21 جریان نقد برای سرمایهگذاران همراه دارند. این جریانها شامل 20 کوپن سود و یک پرداخت اصل پول خواهد بود. به این ترتیب است که 20 اوراق خزانه بدون کوپن خلق میشود. کوپنهای خلق شده از محل اوراق قرضه را Coupon Strip و از محل مبلغ اسمی اوراق را Principle Strip میگویند.

اوراق قرضه را الف بورس به شکل کامل به شما معرفی کرد. این معرفی کاملاً رایگان بود. این سایت آموزشهای مفید اما رایگانی به شما ارائه میکند که نمیتوان همانندی برای آن یافت. از مهمترین این آموزشها میتوان به دلایل عشق به معاملهگری، بنیادهای اقتصادی منطقه یورو و استرالیا اشاره کرد. بنابراین این سایت را به دیگر دوستان بورسی خود نیز پیشنهاد دهید!