انواع ریسک اوراق بهادار با درآمد ثابت

ریسک اوراق بهادار از جمله ریسکهای بازار سرمایه است که الف بورس به شما آموزش میدهد. این سایت با استفاده از قابلیتهای خود مفاهیم بازده و ریسک در بازارهای مالی، سهام عادی و ممتاز و بنیادهای مؤثر بر اقتصاد مالی را به شکل کامل به شما ارائه کرده است. دقت داشته باشید که این سایت بنیادهای مؤثر بر اقتصاد مالی ژاپن و دلایل عشق به معاملهگری در بورس را به شکل کامل به شما ارائه کرده است.

فهرست مطالب . . .

ریسک اوراق بهادار و نرخ بهره

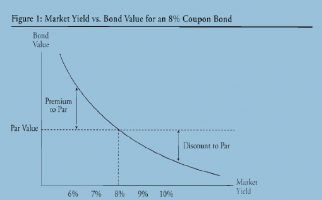

تغییرات نرخ بهره موجب میشود که قیمت این اوراق با درآمد ثابت همواره با ریسک مواجه است. رابطه این دو شاخص معکوس است. به شکلی که اگر نرخ بهره افزایش یابد؛ قیمت اوراق قرضه کم میشود. به طبع در صورتی که قیمت نرخ بهره کاهش یابد؛ قیمت اوراق قرضه افزایش پیدا میکند. دقت داشته باشید که معیار سنجش ریسک نرخ بهره، دیرش میباشد.

ریسک نرخ بهره تا سررسید به شکل منحنی بازده تا سررسید اشاره دارد. در سررسیدهای متفاوت که اوراق بازههای متفاوتی دارند؛ شکل منحنی متفاوت میشود. این تغییرات به حدی است که شکل منحنی را دگرگون میکند. در این میان متوجه میشویم که تغییرات منحنی حتی میتواند به شکل موازی یا غیر موازی باشد. ریسک نرخ بهره یکی از انواع ریسک اوراق بهادار میباشد.

نمودار ریسک اوراق بهادار و نرخ بهره

ریسکهای بازخرید زودتر از موعد و یا پرداخت زودتر از موعد نیز از انواع ریسک در بورس هستند. ریسک بازخرید میگوید زمانی که نرخ بهره بازار کاهش مییابد؛ ریسک بازخرید اوراق زیاد میشود. این در حالی است که به دلیل اینکه سود اوراق قرضه ناشر از نرخ بهره بازار بیشتر است؛ ناشر اوراق قرضه قصد بازخرید اوراق از سرمایهگذار را میکند.

ریسک بازپرداخت زودتر از موعد نیز زمانی ایجاد میشود که نرخ بهره بازار کاهش مییابد. سرمایهگذاران در وامهای رهنی در تلاش هستند که زودتر تسویه کنند.

ریسک اوراق بهادار از نوع سرمایهگذاری مجدد

جریانات نقدی قبل از سررسید این اوراق با درامد ثابت میباشند. در صورتی که نرخ بهره کمتر و دیرش بیشتر باشد؛ ریسک سرمایهگذاری مجدد کاهش مییابد. همچنین دقت داشته باشید که ریسک سرمایهگذاری مجدد با ریسک قیمت در اوراق بدهی رابطه عکس دارند. همینطور در صورتی که یکی از شرایط زیر ایجاد شود؛ آن گاه نباید سرمایهگذاری مجدد کرد.

- نرخ کوپن اوراق قرضه بالا باشد. در این بین هرچه جریانات نقدی حاصل از کوپن بیشتر باشد؛ ریسک سرمایهگذاری مجدد بیشتر خواهد بود.

- اوراق قرضه دارای شرایط بازخرید و یا بازپرداخت زودتر از موعد باشد.

- در صورتی که وام از نوع مستهلک شونده باشد. وامهای مستهلک شونده نوعی از وام است که اقساط آن شامل اصل و فرع بدهی باشد.

ریسک اعتباری از انواع ریسک اوراق بهادار

این نوع ریسک با درآمد ثابت به سه بخش زیر تقسیم میشود:

- نکول

- شکاف اعتباری

- تنزل اعتباری

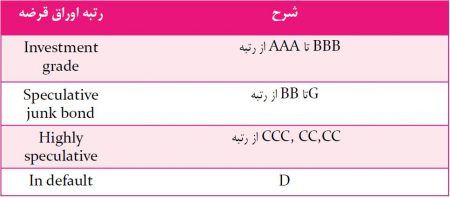

در این میان میتوان گفت هرچه رتبه اعتباری اوراق قرضه پایینتر باشد؛ ریسک نکول بیشتر میشود. ریسک شکاف اعتباری اوراق قرضه معادل تفاوت بازده اوراق قرضه خزانه و بازده آن با سررسید مشابه و رتبه اعتباری کمتر است. ریسک شکاف اعتباری به ریسکی میگویند که منجر به موسسه رتبهبندی، رتبه پایینی را به اوراق قرضه اختصاص میدهند. هرچه نرخ بازده مورد انتظار بیشتر باشد؛ قیمت اوراق کمتر خواهد بود. دقت داشته باشید که اگر با کاهش رتبه اعتباری اوراق مواجه شویم؛ با ریسک تنزل نیز دستوپنجه نرم میکنیم. همچنین دقت داشته باشید که هرچه رتبه اوراق قرضه پایینتر باشد؛ بازده این اوراق افزایش مییابد.

ریسک نقد شوندگی، نوسانات نرخ ارز و وقایع خاص

سرمایهگذاران در تمام اعصار نقد شوندگی بیشتر را به نقد شوندگی کمتر ترجیح میدهند. این بدان معنی است که هرچه نقد شوندگی اوراق قرضه پایینتر باشد؛ سرمایهگذاران به دنبال بازده بالاتر خواهند بود. در شرایطی که ارزش واحد پول خارجی کاهش مییابد؛ بازده سرمایهگذاری در اوراق قرضه خارجی نیز کم میشود. آن هم به این دلیل که جریان نقد حاصل از سرمایهگذاری کاهش مییابد. دراینبین وقایع خاصی نظیر بلایای طبیعی، تجدید ساختار شرکت، رتبهبندی اوراق قرضه و وضع قوانین خاص موجب افزایش قیمت این اوراق میشود.

سازمان تعیین رتبه اوراق قرضه

ریسک اوراق قرضه نیز مانند ریسک تمام شاخصهای اقتصاد است. ریسک این اوراق اگر کمتر از سهام نباشد؛ بیشتر نیست. بنابراین در بسیاری از موارد توصیه میشود از این اوراق به جای سهام استفاده کنید. البته آن هم بستگی به نیاز شما دارد. دقت داشته باشید که الف بورس همیشه حامی اقتصاددانان و سرمایهگذاران بر تولید داخلی است. به همین منظور است که مقالاتی همچون تجربههای ارزشمند بورسیها و ریسک بازارهای مالی را به شما ارائه کرده است.