اصول الگوهای نزولی

6دقیقه

بررسی الگوی گنبد تحتانی طبق آموزش تحلیل تکنیکال

در این مطلب از سری مباحث آموزش تحلیل تکنیکال قصد داریم تا به بررسی الگوی گنبد تحتانی یا Tower Bottom بپردازیم که از انواع الگوهای سه شمعی محسوب می گردد که خود در زمره ی الگوهای برگشتی قرار گرفته و زمانی که قیمت ها دچار افت شوند بوجود می آید. معمولا زمانی الگوی گنبد تحتانی کامل خواهد شد که شمع های نزولی، چندین شمع با اندازه های یکسان و یک شمع بزرگ صعودی کوچک شوند. اجزای تشکیل دهنده ی دو طرف گنبد طبق آموزش تحلیل تکنیکال عبارتند از:

سمت راست: شمع های صعودی

سمت چپ: شمع های نزولی

و در کف گنبد هم شمع های کوچک قرار گرفته اند.

آموزش تحلیل تکنیکال، اجزای ساختاری الگوی گنبد تحتانی

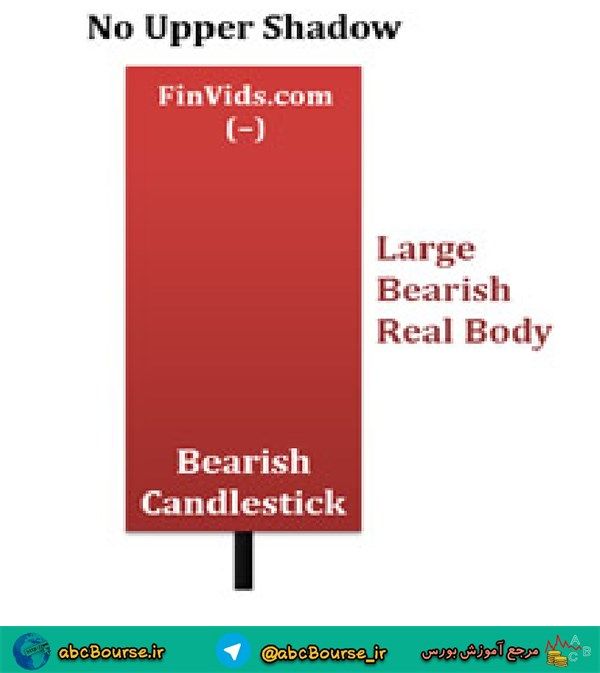

اصول مورد استفاده در الگوهای نزولی از دیدگاه آموزش تحلیل تکنیکال

در آموزش تحلیل تکنیکال آورده شده که در انتهای روند صعودی، یک، دو یا سه شمع (کندل) الگوهای نزولی برگشتی (Bearish) را شکل می دهند که به ما سیگنال تغییر روند از حالت صعودی به نزولی را ارسال می کنند. در ادامه ی این سری مباحث به ترتیب الگوهای نزولی تک و ترکیبی را مشاهده خواهیم کرد.

بررسی انواع الگوهای تک شمعی در آموزش تحلیل تکنیکال

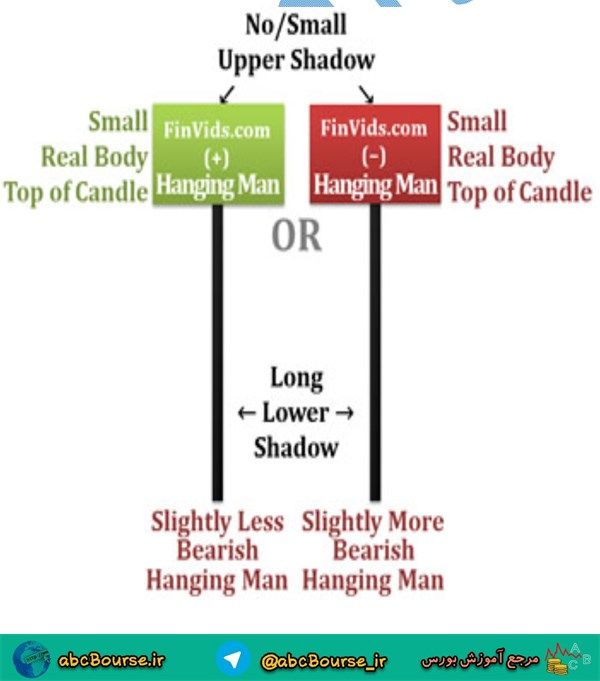

اولین نوع الگوی تک شمعی که در این قسمت قصد داریم بررسی کنیم، الگوی مرد دارآویخته یا Hanging Manمی باشد که به عنوان یک الگوی نزولی در انتهای روند صعودی شکل می گیرد که همانند هر الگوی دیگری، یک سری خصوصیات را دربرگرفته است که شامل؛ سایه ی پایینی بلند، سایه ی بالایی کوتاه (یا نبود سایه ی بالایی) همراه با بدنه ای که ماکزیمم 2/1 سایه ی پایینی است. رنگ بدنه در این نوع الگو اهمیت چندانی ندارد اما رنگ مشکی برای بدنه ی نزولی به معنای قدرت بیشتر الگوی مذکور به منظور برگشت روند، طبق مطالب قبلی بیان شده در آموزش تحلیل تکنیکال می باشد.

آموزش تحلیل تکنیکال، بررسی الگوی مرد دارآویخته

همانطور که در مطلب بالا از آموزش تحلیل تکنیکال مشاهده کردید، یکی از ویژگی های الگوی مرد دارآویخته، سایه ی بلند پایینی بود که این ویژگی یعنی افراد فروشنده در روز معامله برای کم کردن قیمت سهم نیرومند شده اند. با این وجود افراد خریدار باز هم می توانند تا نزدیکی قیمت شروع روز معامله، قیمت را افزایش دهند. با این حال روند صعودی قدرتمند نیست.

برای اینکه مطمئن شویم روند صعودی قدرتمند نیست باید منتظر بمانیم تا تغییر حتمی روند تأیید شود. زمانی این تأیید را مشاهده خواهیم کرد که در روز معاملاتی آتی، شمع نزولی یا کاهشی در موقعیتی پایین تر از الگوی شمع مرد دارآویخته شکل گیرد. اگر چنین اتفاقی رخ ندهد این الگو معتبر نخواهد بود.

طبق آموزش تحلیل تکنیکال، برای اینکه الگوی مرد دارآویخته تأیید شود باید نکات زیر را مدنظر قرار داد:

- در الگوی مذکور، سایه ی بالایی یا حتی بسیار کوچک دیده نمی شود.

بر اساس آموزش تحلیل تکنیکال موقعیت بدنه ی این نوع الگوی شمعی باید در قسمت بالایی محدوده ای باشد که الگوی شمعی در آن نوسان دارد. این بدنه هم می تواند از نوع صعودی و هم صعودی سرسخت باشد اما کندل نزولی در مقایسه با نوع صعودی، ارجحیت دارد.

- میزان ارتفاع سایه ی پایین حداقل باید در مقایسه با بدنه ی شمع، 2 برابر باشد.

- در طی 20 جلسه ی معامله ای که گذشته، باید ارتفاع بدنه ی شمع معادل 30% میانگین ارتفاع بدنه ی شمع ها باشد.

- 3 جلسه ی معاملاتی قبلی باید دارای روند صعودی باشند.

بررسی روانشناسی الگوی مرد دارآویخته از دیدگاه آموزش تحلیل تکنیکال

الگوی شمعی مذکور حتما باید توسط روز دوم تأیید شود که به کمک روانشناسی بازار که در آموزش تحلیل تکنیکال آورده شده توضیح داده خواهد شد. به طور معمول روزهایی که قیمت باز و بسته می شود، فعال ترین بخش یک روز معامله ای هستند. به دلیل اینکه در الگوی مرد دارآویخته، باز و بسته شدن قیمت در قسمت فوقانی شمع رخ می دهد، بر طبق این مورد، در صورتی افراد معامله کننده ای که تصمیم به خرید در قیمت های باز و بسته شدن گرفته اند متضرر می شوند که در روز معامله ای بعدی، شاهد افت قیمت باز شدن باشیم. طبق آموزش تحلیل تکنیکال، زمانی الگوی مرد دارآویخته تأیید می گردد که افراد معامله کننده در قیمت باز و یا نزدیک به قیمت های الگو، مخصوصا در شرایطی که شکست در خط روند صعودی رخ داده باشد؛ برای اینکه بیشتر از این ضرر نکنند دست به فروش بیشتر می زنند که خود این واکنش وابسته به نحوه ی تشکیل شمع نزولی دارد.

آموزش تحلیل تکنیکال، تأیید الگوی مرد دارآویخته با تشکیل کندل نزولی در موقعیت پایینی الگو، سنگ آهن گل گهر

آموزش تحلیل تکنیکال، از اعتبار ساقط شدن الگوی مرد دارآویخته در رابطه با پتروشیمی زاگرس

طبق نمودار بالا از آموزش تحلیل تکنیکال ، دائما بسته شدن قیمت در روند بالاتر از الگوی شمع مرد دارآویخته است. با این وجود در روزهای آتی هم بسته شدن شمع های صعودی در موقعیتی بالاتر الگوی مرد دارآویخته رخ می دهد. این نمودار به ما این سیگنال را می دهد که اگر باید الگوی ریزشی مرد دارآویخته تکمیل شود حتما بسته شدن قیمت ها برخلاف نمودار بالا باید در موقعیت پایین تر و نه بالاتر از الگوی فوق رخ دهد و لذا این نمودار چنین چیزی را نشان نمی دهد.

بررسی الگوی Shooting Star طبق آموزش تحلیل تکنیکال

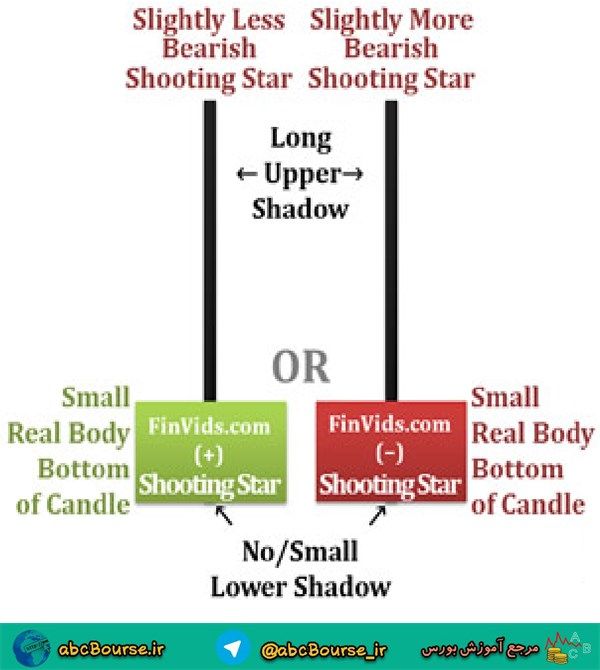

بر اساس آموزش تحلیل تکنیکال، الگوی ستاره ی رها شده یا Shooting Star نیز مشابه با الگوی قبلی است که بررسی کردیم و شاهد شکل گیری آن در انتهای روند صعودی بوده و سیگنال تغییر روند را در آینده به ما نشان می دهد. برخلاف الگوی قبلی ویژگی های این الگو عبارتند از: سایه ی بلند بالایی، سایه ی کوتاه پایینی و یا نبود آن و بدنه ای که حداکثر به میزان 2/1 سایه ی بالایی است.

رنگ بدنه در این الگو نیز فاقد اهمیت است اما قدرت بیشتر الگوی فوق را برای تغییر روند، می توانیم به کمک بدنه ی نزولی مشاهده کنیم. گاهی اوقات در آموزش تحلیل تکنیکال به این الگو، چکش وارونه یا معکوس هم می گویند. ویژگی های فنی این الگو نیز شامل؛ دو روزه بودن این الگوی شمعی است که روز اول آن شمعی صعودی و روز دوم آن الگوی ستاره ی رها شده می باشد.

آموزش تحلیل تکنیکال، بررسی الگوی ستاره ی رها شده

تعاریف خاصی که طبق آموزش تحلیل تکنیکال کمک به افزایش اعتبارالگوی ستاره ی رها شده می کنند:

- باید روند قیمت تا سه روز پیش از تشکیل الگو، صعودی باشد.

- یک روز قبل از اینکه الگوی شمعی ستاره ی رها شده تشکیل شود، کندل شمعی باید صعودی باشد.

- ارتفاع سایه ی بالایی باید ارتفاعی معادل 2 برابر بدنه ی شمع داشته باشد.

آموزش تحلیل تکنیکال، بررسی الگوی ستاره ی رها شده در رابطه با شرکت سرمایه گذاری نیرو

آموزش تحلیل تکنیکال، الگوی ستاره ی رها شده در رابطه با شرکت زامیاد

طبق آموزش تحلیل تکنیکال، الگوی ستاره ی رها شده، در واقع نوعی از الگوی Opening Marubozu است. در قسمتی که روند صعودی قرار دارد، باز شدن قیمت شروع این الگو با شکافی به سمت بالا است اما برای ادامه، هیچ سایه ی بالایی نمی بینیم. قیمت حرکت خود را در نقطه ی شروع با حرکت به سمت پایین شروع می کند و شاهد تشکیل بدنه ای نسبتا بزرگ هستیم. براساس آموزش تحلیل تکنیکال، در صورتی می توانیم بیان کنیم که سیگنال شروع روند صعودی ارسال شده که سایه و بدنه ی الگوی مذکور، فاصله ی شکاف را پر کند.

آموزش تحلیل تکنیکال، الگوی ستاره ی رها شده، مدلی از الگوی Opening Marubozu

آموزش تحلیل تکنیکال، بررسی الگوی ستاره ی رها شده در رابطه با گسترش سرمایه گذاری ایران خودرو

آموزش تحلیل تکنیکال، بکارگیری الگوی ستاره ی رها شده برای بانک کارآفرین

![تایم فریمهای پرکاربرد در تحلیل تکنیکال [ 6 تایم فریم پرکاربرد ] 14 تایم فریمهای پرکاربرد در تحلیل تکنیکال](https://najafi8.ir/wp-content/uploads/2024/09/تایم-فریم-پر-کاربرد.jpg)