مفاهیم بازده و ریسک بازار های مالی

فهرست مطالب ...

برسی بازده و ریسک بازار در هر بازاری که باشید از اهمیت فوقالعادهای برخوردار است. اگر بخواهید یک سرمایهگذار موفق باشید نیاز است که با مفاهیم این بخش از اقتصاد آشنا باشید. الف بورس امروز این خدمت را به شما میکند. البته شما میتوانید با استفاده از دیگر مقالات این سایت موفق، از جمله نهادهای مالی مؤثر بر اقتصاد ژاپن و سوئیس اشاره کرد. همچنین شما میتوانید سری مقالات آموزش اقتصاد از پایه را نیز مطالعه کنید. در این سری مهمترین اطلاعات پایه اقتصاد به شما آموزش داده شده است.

انواع بازده و ریسک بازار سرمایه

اهداف سرمایهگذاری باید براساس ریسک و بازدهی سرمایهگذار مشخص شود. به این معنی که سرمایهگذار ابتدا باید به خودشناسی نسبی رسیده باشد. از مهمترین بازدهی سرمایهگذار میتوان به موارد زیر اشاره کرد:

- حفظ سرمایه

- افزایش سرمایه

- بازدهی جاری

- بازدهی کل

دقت داشته باشید که در صورتی که تنها مبنای تصمیمگیری شما صرفاً بازدهی باشد؛ با ریسک بزرگی مواجه میشوید. در مدیریت پرتفوی در این صورت ممکن است تصمیمهای نادرستی بگیرید. یا به دلیل اخذ کارمزد بیشتر حجم معاملات سبد مشتری شما افزایش یابد.

ارزیابی میزان ریسکپذیری سرمایهگذار از سوی مدیریت پرتفوی ضروری است. عوامل متفاوتی از جمله وضعیت خانوادگی، سطح دارایی و ثروت و پوشش بیمهای در ارزیابی شما مؤثر است.

انواع بازده و ریسک بازار سرمایهگذاران

- ناشی از حفظ سرمایه

به بازدهی که تورم را در خود جای داده باشد بازدهی مطلوب میگویند. در این صورت است که نرخ تورم = نرخ بازدهی اسمی خواهد بود.

- بازدهی ناشی از افزایش سرمایه

در صورتی که سودی که به سرمایهگذار میرسد بالاتر از تورم باشد؛ و این سود از محل سود سرمایهای باشد؛ میتوان گفت سرمایه سرمایهگذار افزایش یافته است.

بازدهی ناشی از افزایش درآمد جاری

پوشش هزینهها هدف سرمایهگذار است. در صورتی که این هدف محقق شود؛ بازدهی ناشی از افزایش درآمد جاری حاصل شده است.

- بازدهی ناشی از کل

در صورتی که پرتفویی داشته باشید که بازدهی آن از دو محل درآمد جاری و سود سرمایهای باشد؛ میتوان گفت بازدهی ناشی از کل اتفاق افتاده است.

رابطه زیر با توجه به تأثیر ریسک مشتری میان انواع بازدهی وجود دارد:

بازده ناشی از حفظ سرمایه < بازده ناشی از درآمد جاری < بازده کل < بازده سرمایهای

ریسک گریزی و نشانهای آن در بازده و ریسک بازار

ریسک گریزی به معنی این است که افراد ریسک کم را به ریسک زیاد ترجیح میدهند. سرمایهگذاران ریسک گریز سرمایهگذارانی هستند که دو ویژگی زیر را داشته باشند. ویژگی اول میگوید سرمایهگذار در سطحی مشخص از انتظارات، ریسک کمتر را به ریسک بیشتر ترجیح دهد. ویژگی دوم اذعان میکند در صورت دریافت پاداش اضافی، سرمایهگذار ریسک گریز حاضر به پذیرش ریسک بالاتر است. استفاده از خدمات بیمهای نشان دهنده ریسک گریزی در افراد متفاوت است.

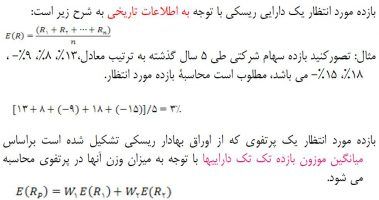

بازده مورد انتظار سرمایهگذار و پرتفوی

محاسبه و تفسیر بازه پرتفوی و سرمایه گذار

محاسبه و تفسیر بازه پرتفوی و سرمایه گذار 2

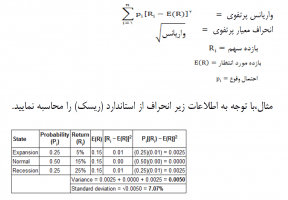

محاسبه و تفسیر ریسک سرمایه گذاری

تفسیر کوریانس بازده و ارتباط با ضریب همبستگی

کوریانس به معیاری میگویند که به کمک آن میتوان نحوه حرکت دو تغییر نسبت به یکدیگر را محاسبه کرد. در صورتی که کوریانس دو متغیر در بازه مثبت باشد؛ دو متغیر به سمت یکدیگر و در صورت منفی بودن بازه کوریانس دو متغیر از هم دور میشوند. اندازه کوریانس به ضریب همبستگی و اجزای آن در ارتباط با یکدیگر بستگی دارد. کوریانس صفر نشان دهنده عدم وجود رابطه میان دو متغیر میباشد.

با تقسیم کوریانس پرتفوی بر انحراف معیار اجزای پرتفوی کوریانسی حاصل میشود که استاندارد است. این کوریانس ضریب همبستگی نام دارد.

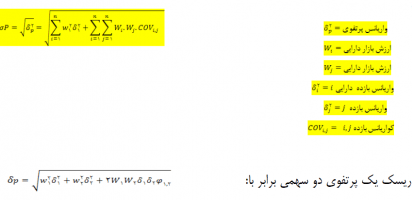

به منظور محاسبه ریسک پرتفوی از سه جزء زیر استفاده میکنیم:

- وزن داراییهای موجود در پرتفوی

- واریانس و انحراف معیار بازده موجود در پرتفوی

- کوریانس بازده موجود در پرتفوی

محاسبه کوریانس

در شرایطی که همبستگی بازده دو دارایی منفی باشد؛ پرتفوی دارای کمترین ریسک خواهد بود. البته این در پرتفوی دو سهمی صدق میکند. لازم است بدانید در پرتفوی دو سهمی زمانی که همبستگی میان دو بازه دارایی مثبت باشد؛ پرتفوی شما دارای بیشترین ریسک است. همچنین در شرایطی که همبستگی بازده در دو دارایی پرتفوی صفر باشد، ریسک در حالت میانه قرار میگیرد.

بازده و ریسک بازار از مهمترین مفاهیمی هستند که در نه تنها در بازار بورس بلکه در بازارهای دیگر نیز ممکن است به آنها نیاز پیدا کنید. به همین علت الف بورس با ارائه این مقاله شما را یاری کرده است. دقت داشته باشید که میتوانید مقالات دیگر این سایت را نیز مطالعه بفرمایید. سری مقالات آموزش اقتصاد از پایه یکی از بهترین مرجعها برای آموزش این علم خواهد بود.