اوراق اجاره و رهنی و هر چیزی که باید بدانید!

فهرست مطالب ...

اوراق اجاره و رهنی از مجموعه اوراقی هستند که الف بورس به شما معرفی میکند. این اوراق با داشتن بهترین فرصتها زمانی که آموزش درست دیده باشید؛ میتوانند شما را به سودی هنگفت برسانند. الف بورس در تلاش است تا با مقالاتی که به شما ارائه میدهد؛ شما را به این هدف نزدیکتر کند. از جمله مقالاتی که شما را در این زمینه یاری میدهد میتوان به بنیادهای مؤثر بر اقتصاد مالی، بنیادهای منطقه یورو و بنیادهای منطقه سوئیس اشاره کرد. همچنین شما میتوانید با مطالعه چرا ما عاشق معاملهگری در بورس هستیم؟؛ بپردازید. با این مقاله میتوانید بهسادگی معاملهگری کنید.

اوراق اجاره و رهنی مزایا و محدودیتهای انتشار

این اوراق اوراقی هستند که بر یک دارایی فیزیکی تکیه دارند. در واقع میتوان گفت دارندگان این اوراق به نوعی صاحب آن دارایی محسوب میشوند. این اوراق با دیگر اوراقی که در بازار ارز منتشر میشوند متفاوت است. از مهمترین تفاوتهای اوراق اجاره با اوراق قرضه میتوان به نوع اعتبار آنها اشاره کرد. اوراق قرضه به اعتبار ناشر وابستهاند. این در حالی است که اعتبار اوراق صکوک به ناشر بستگی ندارد. اعتبار این اوراق وابسته به دارایی پشتوانه آن است.

فروش اوراق اجاره در بازار ثانویه فروش سند مالکیت یک دارایی است. از دیگر تفاوتهای اوراق اجاره با اوراق قرضه همین است. فروش اوراق قرضه همان فروش سند بدهی میباشد. دقت داشته باشید که اینکه از کدام یک از این اوراق خرید کنید به عوامل متعددی بسته دارد که در سری مقالات آموزش اقتصاد از پایه به آنها اشاره کردهایم.

انواع اوراق بهادار صکوک

نام دیگر این اوراق، اوراق اسلامی است. از مهمترین انواع این اوراق میتوان به موارد زیر اشاره کرد:

- ابزارهای غیرانتفاعی

اوراق قرضالحسنه و اوراق وقف از مهمترین این موارد است.

- ابزارهای انتفاعی با بازده معین

اوراق اجاره، مرابحه، استصناع، منفعت، جعاله و سلف از مهمترین ابزارهای انتفاعی با بازده معین میباشد.

- ابزارهای انتفاعی با بازده انتظاری

از مهمترین این اوراق میتوان به اوراق مشارکت، مضاربه، مزارعه، مساقات و وکالت اشاره کرد.

آشنایی با اوراق اجاره و رهنی

به اوراق بهاداری که دارنده آن به شکل مشاع مالک قسمتی از دارایی است؛ اوراق اجاره میگویند. منافع این اوراق نیز بر اساس قرارداد اجاره به یکی از ارکان اوراق اجاره واگذار میشود. زمانی که این اوراق را امضا میکنید؛ حق استفاده از منافعی از دارایی یا مجموعهای از داراییها به ازای پرداخت مقدار مشخصی اجارهبها به شما واگذار میشود. به عبارت تخصصیتر میتوان گفت دارندگان اوراق اجاره مالک دارایی مورد اجاره میباشند که به بانی واگذار شده است. در این میان لازم است دستورالعمل انتشار اوراق اجاره مصوب 11/5/1389 شورای عالی بورس را به شکل کامل مطالعه نمایید.

به اوراق قرضهای که بهواسطه وام تضمین شده باشند؛ اوراق رهنی میگویند. در این میان اوراق قرضه معمولی وامهای استهلاکپذیر نامیده میشوند. پرداخت این اوراق شامل وام اصلی و بهره آن میباشد. به شکلی که در سالهای ابتدایی سهم بیشتری از بهره پرداخت میشود. در سالهای انتهایی نیز اصل پول باید پرداخت شود. به فرآیند تبدیل داراییهای رهنی به اوراق بهادار ABS میگویند. در این فرآیند داراییهای واحد تجاری به اوراق بهادار تبدیل میشود. انتشار این اوراق به منظور کاهش هزینه استقراض میباشد. با انتقال داراییهای شرکت مجزا و انتشار اوراق قرضه، رتبه اعتباری شرکت افزایش و ریسک اعتباری کاهش مییابد.

ارکان اوراق اجاره و رهنی

اوراق اجاره

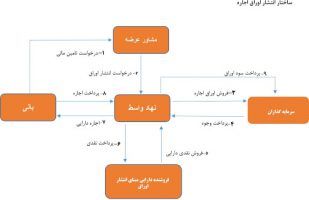

بانی به شخصی حقیقی یا حقوقی میگویند که نهادی واسطه به منظور تأمین مالی او اوراق اجاره را انتشار میدهند.

نهاد واسط شخصی حقوقی است که به منظور نقلوانتقال دارایی از دارندگان اوراق اجاره و انتشار آن تشکیل میشود. وظیفه اصلی این نهادهای واسط انتشار اوراق بهادار است. این شرکتها به جز فرآیند انتشار اوراق بهادار اسلامی، فرآیند تبدیل دارایی به اوراق نیز فعالیت میکنند.

ضامن به شخصی حقوقی میگویند که پرداخت مبالغ اجارهبها را تضمین میکند. همچنین بهای خرید دارایی مورد اجاره توسط بانی به نهاد واسط را نیز تضمین میکند. این شخص حقوقی از بین بانکها، بیمهها و شرکتهای تأمین سرمایه تعیین میشود.

متعهد پذیرهنویس نیز شخصی حقوقی است. او تعهد میکند که اگر اوراق اجاره فروخته نشد؛ آنها را خریداری کند. دقت داشته باشید که مقاله اوراق اجاره و رهنی در الف بورس به شما ارائه شده است.

مشاور عرضه به شرکت کارگذاری دارای مجوز مشاور عرضه میگویند. آن شرکت گزارشهای موردنیاز را تهیه میکند.

عامل فروش به شخصی حقوقی تعیین شده توسط بانی میگویند. بانی عامل فروش را از بین بانکها یا شرکتهای کارگزاری انتخاب میکند. عامل فروش اقدام به انتشار اوراق اجاره میکند.

بازار گردان همان کارگزاری دارای مجوز مشاور عرضه یا شرکت تأمین سرمایه است. بازار گردان اقدام به نقد شوندگی اوراق اجاره میکند.

عامل پرداخت به شرکتی میگویند که سپردهگذاری مرکزی اوراق بهادار است. عامل پرداخت نسبت به پرداخت مبلغ اجاره در سررسید به سرمایهگذاران میکند.

ساختار اوراق اجاره

انواع اوراق اجاره و رهنی

از انواع اوراق اجاره میتوان به تقسیمبندی بر اساس نوع عقد اشاره کرد. این تقسیمبندی شامل اوراق اجاره عادی و اوراق اجاره به شرط تملیک میشود. در صورتی که بخواهیم از نظر شکل قرارداد این اوراق را دستهبندی کنیم شامل اوراق اجاره تأمین مالی و اوراق اجاره تأمین نقدینگی میشود.

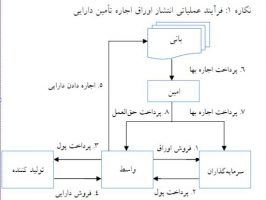

اوراق اجاره تأمین دارایی

این اوراق همان اوراقی است که در آن دارایی از طریق سرمایهگذار از فروشنده خریداری و به بانی اجاره داده میشود. در این حالت است که اوراق اجاره یک دارایی خاص برای بانی توسط واسط انتشار داده میشود. به همین دلیل است که به این اوراق، اوراق اجاره تأمین دارایی گفته میشود.

فرآیند انتشار اوراق اجاره تعمینی

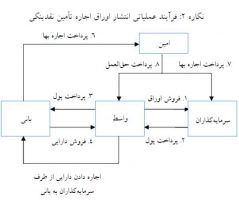

اوراق اجاره تأمین نقدینگی

به اوراقی که بانی دارایی خود را به واسط میفروشد و سپس مجدد آن را اجاره میکند؛ اوراق اجاره نقدینگی گفته میشود. دقت داشته باشید که بانی در ابتدا از دارایی استفاده میکند. در این حالت دارایی به وثیقه گذاشته شده است. به همین دلیل اوراق اجاره تأمین نقدینگی را به این نام میشناسند.

اوراق اجاره تأمین نقدینگی

جریانات نقدی حاصل از اوراق اجاره و رهنی

اوراق رهنی

- بهره دورهای

- پرداخت اصل بهره طبق برنامه مشخص شده

- پرداخت زودتر از موعد اقساط

اوراق اجاره

از مهمترین جریانات نقدی این اوراق میتوان به پرداخت اصل، گردش پول در بازار و پرداخت بهره اشاره کرد.

اوراق اجاره و رهنی از انواع اوراق در اقتصاد است که در این مقاله به برسی آن پرداختیم. دقت داشته باشید که این اوراق انواع متفاوت و کاربردهای متفاوتی دارند. در سری مقالات آموزش اقتصاد و بورس که در الف بورس به شما ارائه داده شده است میتوانید سرمایه خود را چند برابر کنید. البته در صورتی که آموزشدیده باشید. از مهمترین مقالاتی که به شما در این زمینه کمک میکند میتوان به مفاهیم بازارها و نهادهای مالی قسمت اول و دوم و ریسک در این بازارها اشاره کرد.