آشنایی با استراتژی ایچی موکو

فهرست مطالب ...

| با فراگیری آموزش تحلیل تکنیکال و آموزش تحلیل بنیادی می توان با بهره گیری از استراتژی ایچی موکو دست به اطلاعات مفید و کارسازی در بازار بورس و سرمایه برد تا بتوان دست پر از این آوردگاه پر هیاهو خارج گردید. استراتژی ایچی موکو با نمودار به شما می آموزد که شانس بالا رفتن فلان سهم در بازار تا چقدر بالاست تا سهامدار راحت تر تصمیم به خرید سهام بگیرد. |

استراتژی ایچی موکو

استراتژی ایچی موکو یکی از آن دسته آموخته هایی است که در آموزش تحلیل تکنیکال و آموزش تحلیل بنیادی می تواند در فرآیند بورس فرد را در خرید و فروش بورس و اوراق بهادار در بازار پرتب و تاب خود تا حد اعلایی فراتر ببرد. استراتژی ایچی موکو برای نخستین بار توسط یک روزنامه نگار ژاپنی به نام نام Goichi Hosoda درسال ۱۹۳۰ طراحی شد و امروزه در فرآیند آموزش بورس از جمله اندیکاتورهای پیچیده و بسیار پرکاربرد و مفیدی تلقی می گردد.

البته باید در نظر داشت که این استراتژی در نگاه و دید اول ممکن است کمی پیچیده به نظر برسد، اما با رعایت نمودن آموزش تحلیل تکنیکال و آموزش تحلیل بنیادی می توان از این استراتژی پرکاربرد نیز بیشترین بهره را برد. تحلیل گرانی که این دوره ها را به خوبی دیده اند با تکیه بر تجربه و آموخته های خویش با نگاه کردن به نمودار می توانند به راحتی روند بازار و بورس را بازشناسایی نموده و سپس به دنبال سیگنال های خرید و فروش آن باشند.

کاربردهای استراتژی ایچی موکو

برای اینکه بتوان بیشتر با کاربردها و امکانات موجود در استراتژی ایچی موکو آشنا شد، می توان به موارد زیر اشاره کرد تا بیشتر با این اندیکاتور پرکاربرد آشنا شد.

1- بازشناسی روند سهم

2- بررسی نقاط حمایت و مقاومت در بازار بورس و سرمایه

3- بازشناسی جهت و قدرت روند بورس و سرمایه

4- کسب اطلاعات مفید و کاربردی از سهم در بازه زمانی کوتاه

5- سیگنال هایی مبنی بر ورود و خروج از سهم

6- تعیین حد ضرر

7- بازشناسی نقاط برگشت قیمت سهم

پس با شناخت کافی از استراتژی ایچی موکو می توان به تمامی این اطلاعات مفید و کارساز در بازار بورس و سرمایه دست یافت. در ادامه به دو امکان و قابلیت دیگر درباره فراگیری استراتژی ایچی موکو می پردازیم تا بتوان میزان مفید بودن و کاربردی بودن این استراتژی را در بازار بورس به خوبی به تصویر کشید:

1- تقاطع خط تنکاسن با کیجونسن به سمت بالا

یکی از سیگنال های فوق العاده قوی در بازار بورس و سرمایه برای خرید، تقاطع خط تنکاسن با کیجونسن به سمت بالا می باشد که می تواند برای بالا رفتن هر چه سریعتر قیمت سهم به سهامداران خود هشدار دهد. این فرآیند به ویژه در بازارهایی که سیر نزولی دارند، می تواند کمک حال سهامدارانی گردد که با بازدهی کم از میدان بورس و سرمایه خارج می شوند.

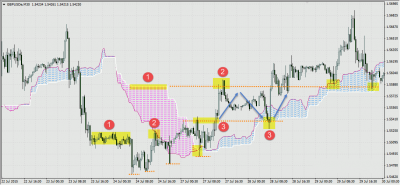

استراتژی ایچی موکو می تواند در این شرایطی به سهامداران نقاط مطمئنی را رقم بزند. تصویر زیر نشان دهنده تقاطع تنکانسن (خط قرمز رنگ) با کیجونسن (خط آبی رنگ) در سهم می باشد که بلافاصله پس از آن قیمت سهم رشد یافته است.

2- قیمت بالای ابر کومو فعل

معمولا در بازار بورس و سرمایه به این شکل است: سهامی که قیمت آن ها بالای ابر کوموی فعلی استراتژی ایچی موکو می باشد، شانس صعود و بالا رفتن آن ها به مراتب بیشتر می باشد و با توجه به آموزش تحلیل بنیادی و تکنیکال می توان به راحتی از این گزینه برای فیلتر کردن سایر سیگنال های خرید استفاده نمود.

• فایل های مرتبط

آموزش ابر ایچیموکو و استراتژی معامله با آن (33 صفحه)

معرفی فیلم های آموزشی ایچیموکو به سبک Master Chris (114 صفحه)

معامله با ابرهای ایچیموکو (۲۰۷ صفحه)

ترید با ایچیموکو از نگاه تاتریس بخش اول (۹ صفحه)

ترید با ایچیموکو از نگاه تاتریس بخش دوم (۱۴ صفحه)

ترید با ایچیموکو از نگاه تاتریس بخش سوم (۱۱ صفحه)

ترید با ایچیموکو از نگاه تاتریس بخش چهارم (۱۸ صفحه)